2011年,一个来自东北铁岭的程序员从人人网离职,带着东北人天生的幽默感,做了一款GIF动图生成工具,迈入互联网创业大军。这个程序员就是快手的创始人程一笑,这款手机应用就是快手的前身“GIF快手”。

与快手直播里热情爱唠的东北老铁不同,程一笑话很少。晨兴资本的合伙人张斐形容他“很闷”,但毫不犹豫给了程一笑人生中第一笔投资,200万元。

2013年,经张斐引荐,程一笑认识了湘西小山寨走出来的清华学霸宿华,不善言辞的程一笑打开了话匣子。同年10月,程一笑与宿华两人带着快手正式转型短视频。2016年,快手推出了直播功能。

4年过去了,快手已然成为全球最大直播平台,并先于抖音递书,冲击“短视频第一股”。

又一场造富盛宴即将开始,程一笑和宿华背后贵人还有谁?“豪华朋友圈”里谁成赢家?

11月5日,快手科技(下称“快手”)向港交所正式递交招股书。

此前,有媒体称,作为字节跳动最大的竞争对手,快手最早今年在香港进行IPO,募资50亿美元,并寻求500亿美元的估值。相比去年12月IPO传闻时286亿美元的估值,增加了快一倍。

快手选在此时IPO的原因是什么?对于市场所称的500亿美元估值怎么看?风云资本界就相关问题联系快手方面,截至发稿未获回复。

零壹研究院院长于百程向风云资本界表示,2020年的疫情进一步助推了移动互联网的发展,大众和企业的行为更多通过移动端展开,这给短视频直播平台带来了快速发展的机会,快手和抖音之间的竞争也进入白热化。目前快手已在香港披露招股书,抖音也传出计划在香港上市,二者的竞争将从业务层面延伸到资本市场层面。

他分析,“选择香港上市,个人认为一方面与腾讯阿里等互联网公司均在香港上市,市场认知和监管环境比较好有关,另一方面也与之前字节跳动在美国遭遇的打压有关”。

宿华、程一笑身价过百亿,9000名员工成百万富翁?

2013年,程一笑团队与宿华团队合并,程一笑任首席产品官,宿华担任CEO。当时,持股80%的程一笑团队和持股20%的晨兴资本分别稀释一半股权,合成50%股权给新团队,其中大部分给了宿华的团队。

风云资本界查看招股书发现,截至IPO前,联合创始人、董事长兼首席执行官宿华持股12.648%,联合创始人、首席产品官程一笑持股10.023%,联合创始人银鑫持股2.422%,联合创始人杨远熙持股2.069%,宿华、程一笑等管理层合计持股约25.1%。

据搜狐财经报道,以招股书中2020年融资的每股估值计算,快手每股股票价值约在5.7-6.8美元。若以此计算,宿华持有的A+B类股股份总计为4.84亿股,持股市值约为27.59亿美元至32.91亿美元(约合人民币182.96亿元至218.24亿元)。

所谓A、B股,即快手采用不同投票权架构,根据该架构,公司股本将分为A类股份和B类股份,A类股份持有人每股可投10票,B类股份持有人每股1票。

程一笑持股总计3.85亿股,持股市值约在21.95亿美元至26.18亿美元(约合人民币145.56亿元至173.61亿元)。经此上市,宿华、程一笑两人双双挺进百亿富翁俱乐部。

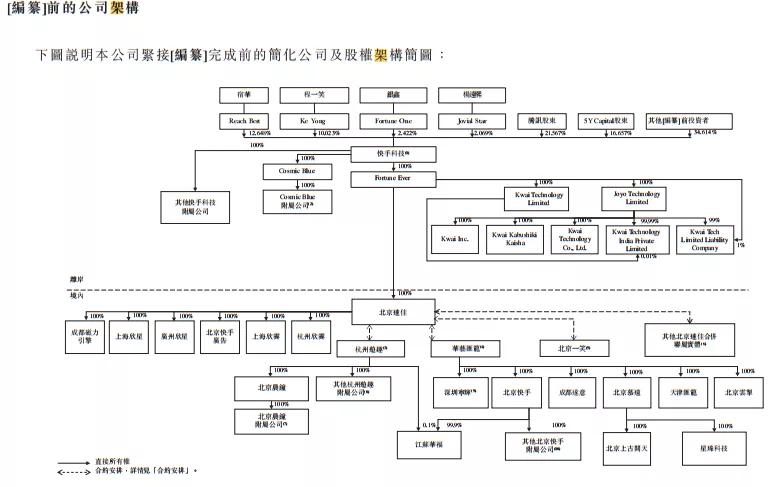

(图片来源:招股书)

此外,截至2020年9月30日,根据快手前雇员持股计划,4551名快手公司员工认购5.24亿B类股份,人均持股11.51万股。若以每股5.7-6.8美元计算,人均可套现超400万元人民币。另外还有4546名非快手在职员工认购3.21亿相关股份,人均持股7.06万,人均可套现超260万元人民币。

也就是说,一旦快手上市成功,或有共计超过9000名员工可一跃成为百万富翁。

最大外部机构股东花落腾讯,持股估值近700亿元

晨兴资本的张斐,是快手的贵人,更是程一笑和宿华创业路上的“伯乐”。

2012年,快手获得晨兴资本近200万元天使轮投资,晨兴资本持股20%。2013年,晨兴资本稀释掉一半快手股权。此后,晨兴资本又陆续在A轮、B轮追加投资了1000多万美元。

招股书显示,晨兴资本(现已更名五源资本)持股16.66% ,若按外界给出的快手上市后500亿美元估值计算,其持股估值约为83.3亿美元(约合人民币552.39亿元)。晨兴资本当初200万元的投资,8年时间换来了两万多倍的回报。

风云资本界注意到,在外部投资机构中,腾讯是快手的最大机构股东,占股21%,持股估值约为105亿美元(约合人民币696.29亿元)。

百度持有快手已发行在外股份总数约3.78%,其持股估值约18.9亿美元(约合人民币125.33亿元)。

此外,DCM股东共同持有快手已发行在外是9.23%股份,持股估值约46.15亿美元(约合人民币306.03亿元)。

除了以上这些,风云资本界发现,快手在成立后经过F轮融资,其他股东还包括博裕资本、云锋基金、淡马锡、红杉中国、CMC资本、顺为资本、DST等知名投资机构。

(图片来源:招股书)

结合招股书披露的持股情况,若按外界给称的500亿美元估值计算,Dahlia Investments Pte. Ltd(淡马锡方面)持股约0.86%,估值4.3亿美元(约合人民币28.48亿元);Superior Leap Limited(博裕资本方面)持股2.29%,估值11.45亿美元(约合人民币75.83亿元);Sequoia(红杉资本方面)股东共持股约3.20%,估值16亿美元(约合人民币105.96亿元);DST股东共持股约6.43%,估值32.15亿美元(约合人民币212.91亿元);5Y Capital股东共持股约16.66%,估值83.3亿美元(约合人民币551.66亿元)。

有意思的是,红杉资本中国、顺为资本、云锋基金、DST等投资机构也参与了快手竞争对手字节跳动的投资。可以说,无论谁先成为“短视频第一股”,这几家机构都能大赚一笔。

张一鸣挤进富豪榜前十,宿华排名132

就在快手递交招股书的11月5日,2020福布斯中国富豪榜也恰好公布。

今年富豪榜一共有400名富豪上榜,上榜门槛为15.5亿美元。榜单还指出,虽然蚂蚁集团暂缓在上海和香港上市计划,但包括马云在内一共有10位蚂蚁集团个人股东入选今年的中国富豪榜,马云以4377.2亿元身家位居第一。

风云资本界注意到,榜单中,字节跳动创始人张一鸣以1848.3亿元身家挤进前十,位居第九。快手的联合创始人宿华,以266.9亿元身价排名132位;快手的另一位创始人程一笑以200.2亿元身价排名189位。

零壹研究院院长于百程表示,快手和抖音为近几年移动互联网新模式的代表,并且已经成长为这一赛道绝对主力玩家,基于稀缺性、市场份额及成长性,快手将享受估值的溢价。在2020年上半年,快手的主营业务也确认了多元化趋势,以前直播业务收入占比在80%以上,上半年下降为68.5%,线上营销业务占比大幅提升到28.3%,这也证明了其商业上更多的可能性,有利于估值提升。

不过,对于市场上所称的快手500亿美元估值,知名经济学家宋清辉向风云资本界表示,“500亿美元估值,对于快手而言有些过高。当前短视频行业竞争激烈,主要商业模式为直播的快手并没有独特的优势,这么高的估值里面存在大量的泡沫”。

至于快手上市对直播行业意味着什么?

深度科技研究院院长张孝荣在“看懂”APP上分享了自己的观点,他认为,直播行业格局处于基本稳定状态,快手上市能扩大自己份额,但对整体格局影响不大。除非有资本介入推动并购发生。

根据艾瑞咨询,截至2020年6月30日止六个月,全球范围内,快手是以虚拟礼物打赏流水及直播平均月付费用户计最大的直播平台;以平均日活跃用户数计第二大的短视频平台。

2017年至2019年,快手营业收入从83亿元增长至391亿元,增幅高达369%。2020年上半年,快手实现营收253亿元,同比上涨48%。直播是快手最主要的收入来源,截至2020年6月30日,直播板块实现收入173亿元,占总收入68.5%。

若上市成功,快手商业上还会有什么提升?上市后估值会是多少?宿华、程一笑又会以新身价挤进福布斯中国富豪榜前几?这些仍值得期待。