“ 4月底,上市公司开始集中发布20年的年报及各种对外公告,如果你有查看过相关的年报或是公告,会发现,有些业绩应该不错的公司,净利润却是严重亏损,原因是计提了大量的减值,这些减值包含应收账款、存货以及商誉。”

商誉在上市公司的财务报表中是个很有意思的科目,虽然归属于资产类科目,但是我认为严格来说,商誉并不能算作资产,这一点在之前的文章中也提到过(揭开资产的面纱——资产质量),那么商誉到底是什么呢?

商誉通常是指企业在同等条件下,能获得高于正常投资报酬率所形成的价值。这是由于企业所处地理位置的优势、或是由于经营效率高、历史悠久、人员素质高等多种原因,与同行企业比较,可以获得超额利润。

这段话是商誉的书面定义,看起来很难理解,我们可以换个角度,从商誉是怎样形成的来理解商誉到底是什么。

01

商誉的形成

企业在发展的过程中,面对行业的变化,会选择进行快速的扩张,而扩张的过程中,会选择收购同行业的公司来增加自己的市场占有率,这就是横向并购,也会选择收购上下游的公司,来控制关键性的资源和渠道,降低成本提高利润,这就是纵向并购。

在并购的过程中,假设被收购公司的净资产是1亿,如果你收购这家公司的价格是5亿,这就是溢价收购,溢价的部分4亿就会形成商誉。简单来说,商誉就是在并购过程中,支付的价格超出被收购公司净资产的部分,也就是溢价的部分。

那么被收购公司5亿的价格是怎样确定的呢?通常是由公司的估值确定的,会请专业的评估机构出具评估报告,一般依据被收购公司未来5年的现金流折现确定。

在2015年之后,大量的上市公司开始进行频繁的收购和并购,不断的扩大自己的业务范围,试图寻求多元化的发展,拿影视文化行业来说,大家都想成为中国的迪士尼,频繁收购扩张的结果就是在资产负债表中形成了大量的商誉,如果有兴趣,大家可以翻阅一下相关公司15年-16年的年报,例如华谊、万达、ST北文、奥飞娱乐等等。

02

商誉的测试和减值

因为商誉的特殊性,相关的会计准则以及证监会发布的相关公告中都规定:对因企业合并所形成的商誉,不论其是否存在减值迹象,都应当至少在每年年度终了进行减值测试。但是在减值测试中会存在一些问题。

第一,估值是否真的客观。因为并购产生的商誉,进行减值测试时会请评估机构基于目前的情况重新对被并购企业进行估值,看新估值与原估值的差异,如果新估值低于被并购时的估值,商誉即会计提减值。估值会在原有未来的现金流预测上依据现在的情况进行调整,例如15年发生并购,会进行15-19年的利润预测,用间接法将净利润调整为经营净现金流,再进行折现。16年进行减值测试的时候,会将15、16年预测数据调整为实际数,再依据目前的市场行业及经营情况对17-19年进行调整,形成新的估值。但这种估值实际上带有一定的主观色彩,而且很难评定这个估值是否真实且符合市场行情,商誉是否减值的主动权掌握在企业手里。

第二,对赌协议在中间发挥的作用。有时候,为了保证业绩的完成,并购双方会签订对赌协议,被并购一方会承诺未来三年内的业绩指标以及人员稳定性等等,那么在这三年内,被并购公司可能会想办法粉饰业绩,达成目标。经过粉饰的业绩会影响对于未来的预测,造成公司整体估值没有下降的假象。有一个有意思的现象,15年开始上市公司出现了大量并购的行为,18年很多企业又计提了大量的减值,这个时间点如果和对赌协议的时间联系起来,就比较耐人寻味。

从上面两点来看,商誉减值测试中,人为的影响还是比较大的。

03

商誉减值的影响

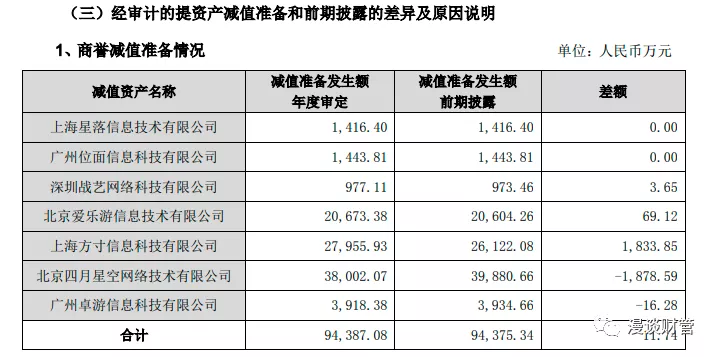

商誉减值的直接影响,就是会降低公司的净利润,因为通常商誉的金额都比较巨大,溢价收购形成的商誉很可能是被收购公司净资产的几倍甚至十几倍,在被收购公司的业绩严重下滑的情况下,估值很可能减半,这样就造成商誉大量减值,大家可以看一下奥飞娱乐18年的年报,因为商誉计提减值9.4亿,这个金额对于利润表的影响是巨大的。

摘自奥飞娱乐相关报告

同时计提的商誉减值,会减少资产,或者说是把资产虚增的部分还原了,资产的下降会导致相关财务指标的变化,例如资产负债率等。

但从另一方面看,集中计提商誉减值,也会对企业有一些好处。公司并购之后,经常会出现水土不服的情况,双方没有办法很好的磨合,也就丧失了发挥协同作用的余地。另外如果业务相差比较大,并购企业无法理解被并购企业的业务模式,也会导致被并购企业的业务下滑。这种情况下,商誉减值是必然会计提的,在年度内集中计提,虽然当年亏损,但可以让后续年度摆脱这个负担,包括19年初曾经传出消息,商誉后续会变更为按年度摊销来代替减值,这样无疑会加重后续年度的利润负担,如果一次性计提减值,就为后续年度减轻了负担。

公司处于不同的阶段、依据不同的情况,会对商誉减值有不同的操作,这些操作的结果会在年报和公告中披露,但是背后的意图,就需要大家综合各种信息自行推断了。

商誉真的是一个很奇妙的东西,属于资产类科目,但是又是没有实体形态的,商誉的形成充满了各种人为和主观因素的影响,恐怕没有人能够保证报表里的商誉价值是合理的、公允的。

如果一家上市公司,商誉在资产中比重过大,那就存在了重大的风险,你可以假设这些商誉一次性计提减值,看看对利润表的影响有多大,也计算一下剔除商誉后资产负债率是多少,恐怕数字没有那么好看。

结束后的碎碎念:商誉和关联交易一样,很有意思。商誉随时可能暴雷,导致公司从盈利转为亏损,关联交易也可能涉及利益输送和财务造假,这些都可以从年报和公告以及新闻里找出蛛丝马迹。

后续会继续发布财务管理相关文章,如感兴趣请公众号