互联网流量巨头已经基本实现支付、融资和财富管理的牌照全面布局。支付业务,场景优势和先发优势明显,支付宝、财富通呈现寡头竞争;融资业务,消费金融本质是支付业务的延伸,各家流量巨头亦通过丰富产品形式、打破规模瓶颈的方式来加快融资业务发展;财富管理业务,核心在于打造丰富的代销产品线以及未来可能的产品模式升级。流量巨头展业金融核心在于将互联网资源禀赋流量、场景和数据转为金融业务竞争力(账户、产品和风控)。

此外,依托Fintech技术,BATJ目前正加速建立开放式金融科技平台,商业模式重心由自营金融转到服务金融。随着中国金融深化改革,流量巨头的金融广大版图,正在徐徐展开。

近年来,无论是以BATJ(百度、阿里、腾讯、京东)为代表的传统互联网平台,还是以TMD(今日头条/字节跳动、美团点评、滴滴)为代表的新兴互联网机构,亦或是大型科技企业(如,小米)、传统产业巨头(如,苏宁)、金融类企业(如,陆金所),对于金融牌照的布局都在持续提速。

01 流量巨头的金融版图

将移动应用APP的月活客户数量作为观察工具,目前涉猎金融业务布局的互联网流量巨头主要由五类机构组成。

传统互联网企业:主要是起步于即时通讯、综合电商和搜索业务的传统巨头BATJ,以上机构主打APP的MAU均已稳定在5亿 水平。

新兴互联网企业:包括通过短视频和综合资讯起家的字节跳动(抖音MAU已经达到5.1亿),主打餐饮外卖和到店服务的美团点评(2019年活跃用户数达到4.51亿),以及主打交通出行的滴滴。

大型科技企业:代表企业为起步于智能硬件的小米集团(2019年MIUI月活用户数达到3.1亿)。

传统产业巨头:依托产业数字化实现互联网线上布局,如发家于线下零售业务的苏宁易购,2019年线上注册会员达5.6亿。

金融类企业:如依托平安集团传统金融业务资源进行线上展业的陆金所。

目前,互联网流量巨头已经基本实现支付、融资和财富管理的牌照全面布局。支付业务上,除陆金所外,其他9家机构均通过申设或收购的方式获得第三方支付牌照;融资业务上,除陆金所外,其他9家机构均持有一张或多张互联网小贷牌照,另有4家公司(百度、苏宁、陆金所和小米)控股或参股消费金融公司;财富管理类业务上,全部10家机构均已获得保险经纪业务牌照,而其中6家(蚂蚁、腾讯、京东、百度、苏宁、陆金所)已持有基金销售牌照。此外,部分互联网流量巨头控股或持股了传统金融机构,尤其是持有民营银行牌照的互联网银行以及互联网保险机构。

总结来看,吸引互联网流量巨头加速布局金融业务的原因有二。

一是原生业务的自然延展。对于电商系或本地服务系而言,以支付为代表的金融服务实际是整个交易闭环的最后一环。而通过交易闭环的打造,既能强化客户体验和客户粘性,同时亦能加强资金和数据的体内流转。

二是借助金融业务丰富C端变现手段。从盈利模式而言,搜索类、资讯类互联网企业本身缺乏C端变现的场景和产品(以广告收入等为主要收入来源)。而金融业务,则为该类具备C端客户数量的企业,提供了变现的手段。

由于金融持牌的时间差异以及业务布局的难易不同,各流量巨头的各项金融业务推进速度相差较大。

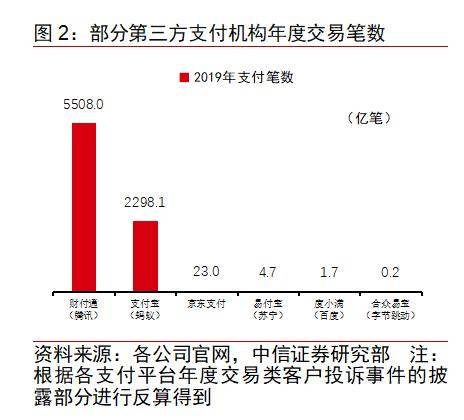

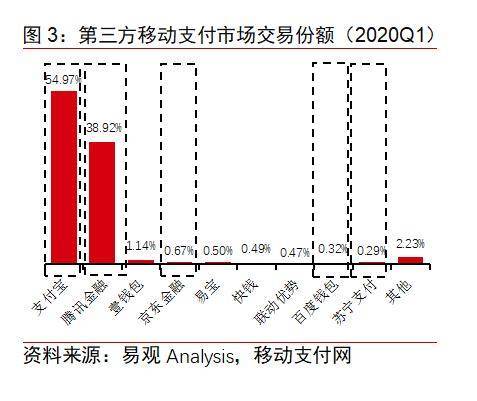

支付业务上,场景优势和先发优势明显。从交易笔数和市场份额数据均可以看出,具备交易场景的平台更容易做大,如电商系的蚂蚁、京东和苏宁(消费支付场景),社交系的腾讯(社交支付场景),通过自身C端用户在交易过程拓展支付环节,而对于本身缺乏C端交易场景的企业则相对较难;先发持牌企业具备优势,上述流量巨头布局支付业务均是从账户侧着手(而非受理侧),因此,C端用户的消费粘性和使用惯性,决定了支付宝、财付通这两家最先布局者目前呈现寡头竞争格局。

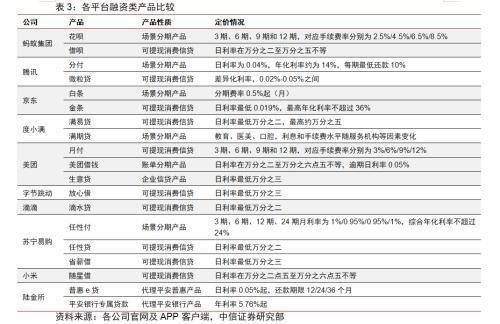

融资业务,关键在于账单厚度与业务模式。消费金融业务可以理解为支付业务的延展,因为支付业务为融资业务提供金融账户基础,且支付业务为融资业务提供分期账单基础。在此基础上,各家流量巨头亦通过丰富产品形式、打破规模瓶颈的方式来加快融资业务发展。

从产品线来看,各家平台均已布局以场景支付为基础的分期类产品(如,花呗、京东白条等),以及取现类消费金融产品(如,借呗、微粒贷等)。在产品设计方面,各家基本使用了用户画像的方式,来对融资产品进行差异化准入和差异化定价,从而发挥自身在技术和数据方面的优势。

从模式演变来看,由于监管对于融资类机构的杠杆或资本充足率限制(一般而言,互联网小贷杠杆倍数在3X左右,消费金融公司和银行的杠杆倍数在10X左右),因此,流量巨头一般通过两种方式来打开规模瓶颈:申设杠杆倍数更高的消费金融公司或银行牌照(如,2020年陆金所和小米作为控股股东发起设立了平安消金与小米消金);通过助贷和联合贷款的模式,实现“资产负债表模式”向“利润表模式”转型。

正因联合贷款和助贷模式的引入,目前部分持牌机构的业务体量,明显小于整体业务体量。如,根据财新网报道,蚂蚁金服联合贷款规模预计在万亿元左右,而其持牌机构网商银行贷款规模仅700亿。

财富管理业务由产品线与管理模式决定。互联网流量企业开展财富管理业务,最大优势在于拥有庞大的潜在基础客群,而核心在于打造丰富的代销产品线以及未来可能的产品模式升级。

从Wind数据看,蚂蚁、京东金融、陆金所、苏宁、度小满和腾讯金融的公募基金代销数量均已达到1000只以上。此外,绝大部分平台亦接入了养老产品、贵金属、保险产品、银行理财产品及券商产品等多品类资管产品的代销。从年报公布看,2019年腾讯理财通资产保有量超过9000亿;截至2019年3月末,蚂蚁财富促成合作伙伴为用户管理的资产超过4万亿。

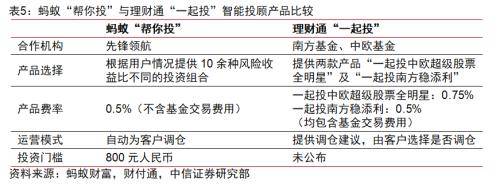

此外,互联网流量企业还依托智能投顾打造定制化服务。2019年末,蚂蚁和腾讯均获得了首批发放的公募投顾牌照。投顾模式下,上述机构可以依托人工智能和大数据来打造定制化、差异化和专业化的投资顾问服务,如近期蚂蚁已推出“帮你投”产品,腾讯理财通已推出“一起投”产品。

02 核心:互联网资源禀赋转化为金融变现能力

对于布局金融业务的互联网流量巨头而言,核心逻辑在于将互联网资源禀赋(流量、场景和数据),转化为金融业务的竞争力(账户、产品和风控)。按照递进顺序,关键在于围绕自有C端客户建立金融账户体系(即,提升客户二次转化率);打造契合自身场景的金融产品(即,提升ARPU贡献);以及积累和迭代有效金融数据,进而进行有效的风控与定价(即,提高利润率水平),此外在C端用户深度挖掘后,逐渐向B端业务延伸。

从实际运作实践来看,互联网流量巨头开展金融业务,主要有两种组织架构形式,即独立法人经营模式和集团内事业群经营模式。

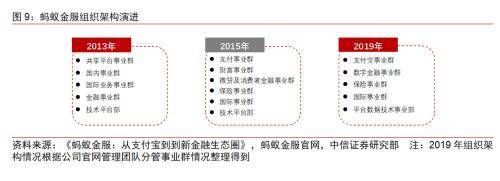

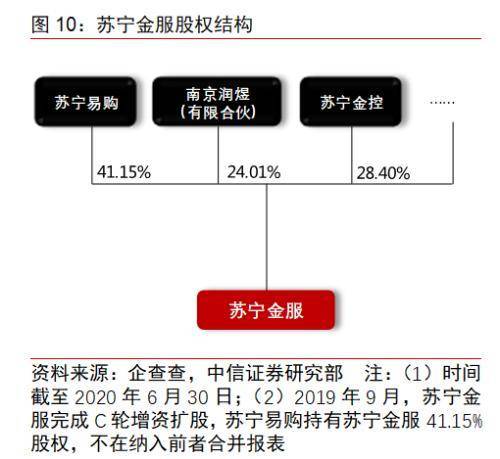

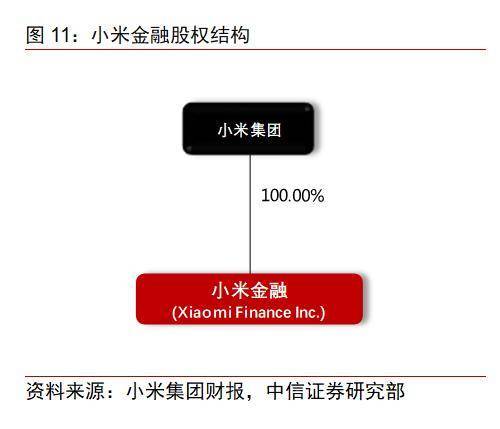

独立法人经营模式以阿里系(蚂蚁集团)为代表,其他还包括百度(度小满)、苏宁(苏宁金服)、小米(小米金融)等。就蚂蚁的发展历史而言,采用独立运营的模式,既是彼时支付宝申请金融持牌可行性的需要,同时也是强化独立运营、推动业务发展的考量,其有助于业务发展的“一盘棋”,从而自上而下推动战略落地与业务协同。

总体来看,独立法人运营模式适合于具备一定规模和独立性的金融科技平台(如,独立的APP,独立的经营团队,独立的产品线,独立的客户流量体系等),从而聚焦金融科技主营业务,并最大化盈利与估值。

集团内事业群模式则以腾讯系为代表,其他还包括部分其他初涉金融业务的互联网机构。以腾讯的金融支付业务为例,其底层运营主体为腾讯金融科技(前身财付通,设在企业发展事业群CDG下),而同时与涉及产品端的支付/QQ钱包的事业群(WXG)/平台与内容事业群(PCG)进行协同。

对比两种模式,集团内事业群模式更适合于金融业务与主营业务资源共享较扎实,如可共用同一APP入口、或多个产品和业务线与金融业务存在交集的机构。这种模式有助于发挥金融业务与原生业务的协同作用,共同强化客户粘性、提升集团价值贡献。

03 Fintech战场:始于金融,不止于金融

2017年以来,自蚂蚁将“开放平台”升级为核心战略开始,传统互联网巨头对于金融科技业务的发展,更加重视科技赋能与技术输出,商业模式重心亦在由2C(自营金融业务)转向2B2C(赋能外部机构开展金融业务)。

数字金融:从“自营”金融,到“服务”金融

从自营金融到服务金融的背后,是经营模式的调整与优化。当前流量巨头在围绕C端用户构建金融能力方面快速推进,部分公司在C端的渗透和转化已经接近饱和。未来变现的空间或来自于B端业务的强化发展,从而扩展金融业务边界。“服务”金融的转型正契合于此,其核心是为金融机构提供获客、业务规模、风控等“服务型”金融科技产品(比如助贷模式),分享金融产品变现中的部分收益。

围绕B端“服务”金融,BATJ目前正加速建立开放式金融科技平台。2015年,腾讯金融科技(FIT)设立;2018年,蚂蚁金融云升级为蚂蚁金融科技,度小满磐石金融科技开放平台上线等,BATJ均已建立开放式金融科技平台。自营积累的数字金融技术也已转化为成熟产品和解决方案。

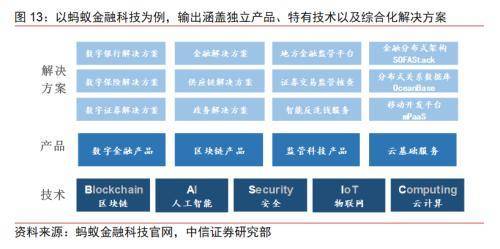

以蚂蚁金融科技为例,已经形成底层技术、中层产品和顶层解决方案的完整体系。依托特有技术、独立产品以及综合化解决方案组成的组合体系,能为金融机构提供获客、风控、业务流程、场景共建、系统架构等全方位的数字金融解决方案。

以度小满金融旗下的磐石开放平台为例,全流程解决方案日臻成熟。磐石的信贷风控解决方案以人工智能、大数据、云计算代表的科技能力为基础搭建的金融科技开放平台,旨在为银行、互联网金融机构等提供多层次的风控服务。其拳头产品银行信贷风控解决方案,涵盖身份识别、反欺诈、信用评估、风险监测、贷后催收等系列能力。截至2019年中,磐石已累计为500 家银行以及互金机构提供金融科技服务。

数字科技:“跨界”与“跨业”成为可能

服务金融行业的出发点,使得以上平台在技术和产品同时具备满足高并发、高可靠、高安全要求的特点。正因如此,上述产品在“跨界”、“跨行业”运用时更加游刃有余,以蚂蚁为例,目前公司以“BASIC”为技术原型的产品和解决方案已经运用到医疗健康、政务服务、物流运输等诸多领域。

随着中国金融进一步深化改革,互联网巨头的金融蓝图正在成为现实。流量巨头身后庞大的客户和场景,在数字时代是最宝贵的资源。客户在哪里,金融就在那里。未来已来。

本文源自新财富