核心提示:

1. 三只松鼠的食品安全问题由来已久。在黑猫投诉平台上,截至目前,三只松鼠的投诉量已达1130条,问题大多集中在食品发霉、变质等。

2. 三只松鼠食品安全问题频发,主要原因在于它的代工模式。这种贴牌代工模式,没法对产品质量、标准化进行把控。有媒体报道称,2020年三只松鼠的上游供应商多达54家。

3. 2018年-2019年,三只松鼠营收从70亿元涨到101亿元,净利润却从3亿元跌到2.39亿元,典型的增收不增利。2014年-2019年间,三只松鼠营销费用从2.34亿元涨至22.98亿元,巨额电商营销费用吞噬着利润。

4. 过去18个月内,三只松鼠遭大股东连续减持,股价暴跌超50%。最新市值151.38亿元,较高点缩水200多亿元。

过气网红三只松鼠登上了微博热搜,不过却是因为食品安全问题。

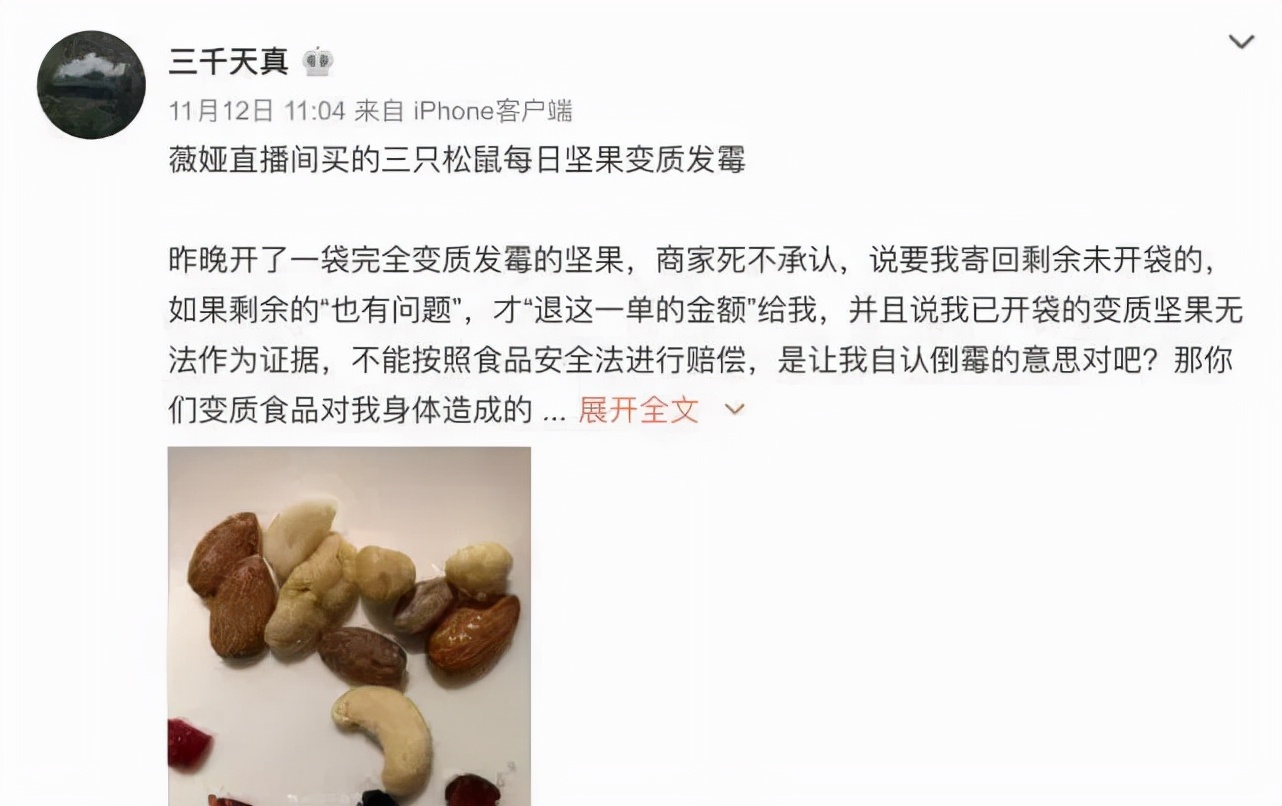

双十一刚过,就有网友反映,在薇娅直播间购买的三只松鼠每日坚果变质发霉,且商家以已开袋的变质坚果无法作为证据为由,拒不承认,也不赔偿。

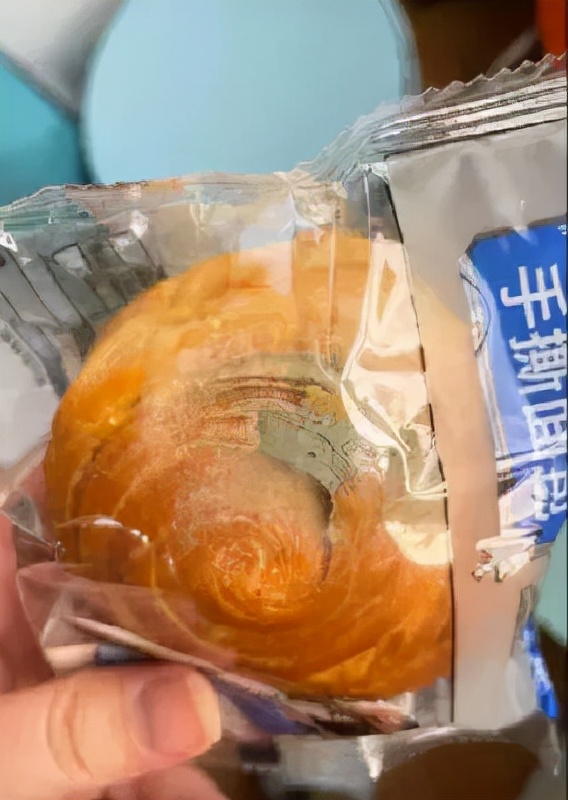

这并不是个案。另有网友发文称,其近日在天猫超市买到的三只松鼠面包已发霉,晒出的照片上深灰色块霉斑清晰可见。

三只松鼠的食品安全问题由来已久,近年来其产品屡屡被曝光质量不过关。自今年10月以来,关于三只松鼠的食品安全投诉不断增多,涉及牛肉粒发霉、板栗发霉、巴旦木吃出虫卵等。在此之前,三只松鼠相关食品甚至被相关部门检验出“致癌物超标”等问题。

口碑崩塌的同时,这一零食巨头也遭受了资本市场的抛弃。过去18个月内,三只松鼠已遭大股东IDG连续减持,股价暴跌超50%。截至11月16日收盘,三只松鼠报37.75元/股,最新市值151.38亿元,较高点缩水200多亿元。这与上市一年股价高进猛歌的状态截然相反。

中国食品产业分析师朱丹蓬向凤凰网科技表示,三只松鼠食品安全问题频发、股价低迷,主要是因为它的代工模式。一方面,这种贴牌代工模式,没法对产品质量、标准化进行严格把控,所以食品安全问题频发;另一方面,三只松鼠供应链完整度不足,高度依赖电商流量,随着线上红利结束,会导致公司运营成本上升,从而影响业绩、股价。

坚果发霉、面包长毛……接二连三的食品安全问题,让三只松鼠的这个双十一很难熬。

11月12日,双十一刚落下帷幕,三只松鼠就通过官方平台宣布战况:“十年双十一,我们是冠军!国民坚果,当之无愧!”。与高调宣传形成鲜明反差的,是消费者的反馈。

当日,就有网友爆料称,其在薇娅直播间购买的三只松鼠每日坚果变霉发质,且“商家死不承认”。该网友表示,发现问题后向商家反馈,商家拒不承认,要求其寄回剩余未开袋的食品,若剩余未开袋食品也存在变质发霉问题,才同意退返此单金额。

(图:网友曝光购买的三只松鼠每日坚果变质。)

无独有偶,11月13日,又有一名网友投诉,称在“天猫超市买的三只松鼠手撕面包居然发霉成这样的….”,“包装都没有打开哦,按食品安全法不得赔1000?”,并附上两张遍布霉点和大块霉斑的面包图片。

(图:网友晒出的三只松鼠发霉面包。)

两起食品安全事件,将三只松鼠推上舆论的风口浪尖。随后,三只松鼠作出回应,该公司相关负责人向凤凰网科技表示:已对该起事件中的消费者先行赔付,待产品寄回后送检。

目前,三只松鼠正在调查上述事件的原因。但此前的翻车案例,早已让其口碑跌落千丈。事情发酵后,不少网友爆出了自己在三只松鼠购物的“惨痛”经历,“我上次买包小鸡腿还长毛了”,“买个三只松鼠的牛肉粒,打开第一包就发霉了。”

凤凰网科技注意到,截至目前,黑猫投诉平台上,关于三只松鼠的投诉量已达1130条,问题大多集中在食品发霉、变质等。由此可见,三只松鼠这两起食品安全问题并非偶发事件。

在此之前,三只松鼠曾多次爆出食品安全不合格情况,甚至陷入“致癌物超标”漩涡。

(图:黑猫平台上三只松鼠的投诉量。)

2020年10月,深圳市消费者委员会挑选了15款国内外知名品牌薯片进行检测,其中三只松鼠、董小姐、盐津铺子的3款薯片丙烯酰胺含量超过欧盟标准。而丙烯酰胺是世界卫生组织划定的2A类致癌物。

食品安全问题,成了三只松鼠“贴牌代工”模式的顽疾。

作为网红食品第一股,三只松鼠一直靠电商营销驱动,产品则采用代工模式,即公司负责包装、营销等环节,坚果食品的加工、运输等外包给工厂,最后贴上三只松鼠的标签销售。有媒体曾报道,2020年三只松鼠的上游供应商多达54家。

这种轻资产运营的模式,可以让产品的供给速度得到保证,到货时间更快,更利于电商销售,且减少加工成本。三只松鼠也曾一度自豪道:“我们不生产零食,我们只是零食的搬运工。”

但代工模式弊病同样明显,品控管理存在较大风险,屡次曝光的食品安全问题无疑就是最好的范例。

朱丹蓬认为,食品企业的核心竞争力在于供应链的完整度。三只松鼠供应链方面的短板导致其食品安全问题频发,这一隐患给公司持续发展造成了非常大的阻碍。若是这一问题不解决,会持续影响公司的运营业绩、股价表现。

回溯近几年的三只松鼠财务状况,不难发现,其一直深陷“营收和利润难以平衡的”怪圈中。2018年-2019年,三只松鼠营收从70亿元涨到101亿元,净利润却从3亿元跌到2.39亿元,典型的增收不增利。

值得注意的是,三只松鼠的销售费用在2014年-2019年暴涨了近10倍,从2.34亿元涨至22.98亿元,利润被巨额电商营销费用吞噬。正因如此,尽管三只松鼠在一众零食股中营收规模最大,毛利率却一直比洽洽食品、良品铺子等同行低。

数据显示,2021年前三季度,来伊份、品渥食品、良品铺子、洽洽食品、盐津铺子的毛利率分别为44.72%、30.74%、29.51%、31.15%、39.80%,而三只松鼠的毛利率仅为23.9%,远低于同行。

如今,电商平台早已经过野蛮生长的流量红利时期,线上获客成本越来越贵。三只松鼠原本那套“买流量带动营收”的逻辑已然不适宜。

资本市场对于三只松鼠的代工弊病似乎早有察觉,并冷静地给出了评分。

看不到希望的大股东IDG选择了持续套现。2020年7月,IDG资本旗下NICE GROWTH LIMITED及其一致行动人宣布减持三只松鼠不超9%的股份,至今已连续减持20多次,套现超13亿元。今年9月30日,IDG资本又减持三只松鼠不超6%的股份,仍在疯狂套现。

与此对应,三只松鼠股价一泻千里,最高接近300亿元的市值,如今只剩151.38亿。

为了摆脱电商平台的高度依赖现状,三只松鼠也在转型自救,并疯狂拓展线下渠道。2019年,三只松鼠创始人喊出了“万家门店计划”口号,打响线下反攻战。至2020年底,三只松鼠线下投食店达到171家,联盟店暴涨到872家。

不过,三只松鼠在想要快速打通线上线下并不容易。线下门店是一门重资产生意,并不是靠砸钱和加盟就能速成,良品铺子、来伊份等对手早已在线下布局多面,三只松鼠面临的竞争环节更激烈,承载的运营管理风险更高。

(图:三只松鼠线下门店。)

此外,三只松鼠还开启了品牌多元化,相继推出了小鹿蓝蓝、养了个毛孩、喜小雀等新品牌,从休闲零食扩展到母婴领域。但数据显示,仅2021年上半年小鹿蓝蓝就亏损近5000万元。

从净利润的角度来看,三只松鼠似乎正在走出阴霾,但事实并非如此。三季度,三只松鼠净利润同比增长67%。但财报显示,这主要由于成本控制所致,公司营收并未明显上涨。