早几年,刚兴起供应链金融时,传统模式是将高信用评级企业的信用分享给上下游中小企业。

而现今,供应链金融已迈入3.0时代。云计算、大数据、物联网以及区块链等技术的发展和深度应用都将支持到供应链金融的进一步发展。

在供应链金融的风口下,目前已形成了成熟的四种模式,未来是齐头并进还是有人突围而出呢?

国内供应链金融主流模式

以参与主体的模式来划分,目前供应链金融可以主要分为四大模式:银行等金融机构的应收账款增信、核心厂商的产业链闭环、电商平台的交易信息流闭环,和仓储物流企业的控货模式。

最初始的供应链金融模式是银行围绕核心企业展开,基于贸易真实背景(比如评估来自核心企业应收账款)为上下游企业放款。此供应链金融模式下链条企业所承担的资金成本较低,风控能力强。

由核心厂商衍生出来的供应链金融,主要是核心厂商在通过旗下财务、保理、小贷公司介入供应链金融领域,并依靠自身的产业链、信息流优势打造出基于产业链的供应链金融服务平台,其中既有传统的保理类业务,也有通过建立平台公司,对接EPR系统来将供应链金融服务线上化。

而在电商平台模式中,阿里、京东、苏宁利用其平台累计的交易数据来推行供应链金融。互联网平台供应链金融模式是平台信息流授信,通过提供的场景服务沉淀企业的交易数据、信用风险数据,再根据这些数据进行风险评估,发放贷款金额。

相比银行等传统金融机构,核心企业和电商平台都天然身处产业场景之中,对产业的深入要远远高于银行。因此,他们对产业中存在的问题更清楚、对上下游企业的把控程度更高,因此对供应链中存在问题的解决能力也更强。通过数据的积累、交易的积累,以自身为核心形成了一个聚集大量、多层上下游企业的闭环场景,能更好的控制风险。

物流企业涉足供应链金融是近几年开始出现的,随着大数据、物联网技术的发展,海量分散的物流数据得以利用,物流企业发展供应链金融优势越来越明显。

相比银行,物流企业更深入产业,第一、二、三产业都需要物流服务,因此物流企业天然置于产业之中。相比核心企业、电商平台,物流企业又不仅仅局限于一个闭环场景,只要是提供物流服务的场景,都可以实现供应链金融服务。

仓储物流的问题和突围方向

四种模式中,各自都存在一定的不足。银行模式的不足在于无法深入产业,供应链金融首先要解决的是供应链的问题,这超出了银行的能力范畴,银行能提供的是金融解决方案和低价的资金。

同时,对银行来说,一是只有特大企业才能成为其核心企业;二是核心企业的信用传导是有限的,参与主体只能局限于服务核心企业的一级供应商或经销商,难以触达其二级乃至N级需求。

电商和核心企业模式的不足类似,二者都只能基于自身业务范围所触及的范围提供服务。并且,阿里生态中的企业,可能也是京东平台上的企业,海尔的上游供应商,也可能是美的的供应商。这使得他们只能看到这些企业在自己体系内的交易数据,而无法捕捉到与其他企业的交易数据,使得风险无法形成闭环,体系外的风险无法监测和预判。

物流模式的不足在于物流行业的分散性,物流企业普遍市场占有率较低。因此一家物流企业,无法满足所有行业的需求。

然而,随着“三去一降一补”进入后半程,供应链的重要性开始逐渐凸显。在传统供应链中,往往关注信息流、商流、资金流,而忽略了物流。物流作为第一、二、三产业的重要纽带,基于物流的供应链服务优势开始显现。即便是电商模式和核心企业模式,也都在积极布局自身的物流供应链服务,显然都意识到其重要性

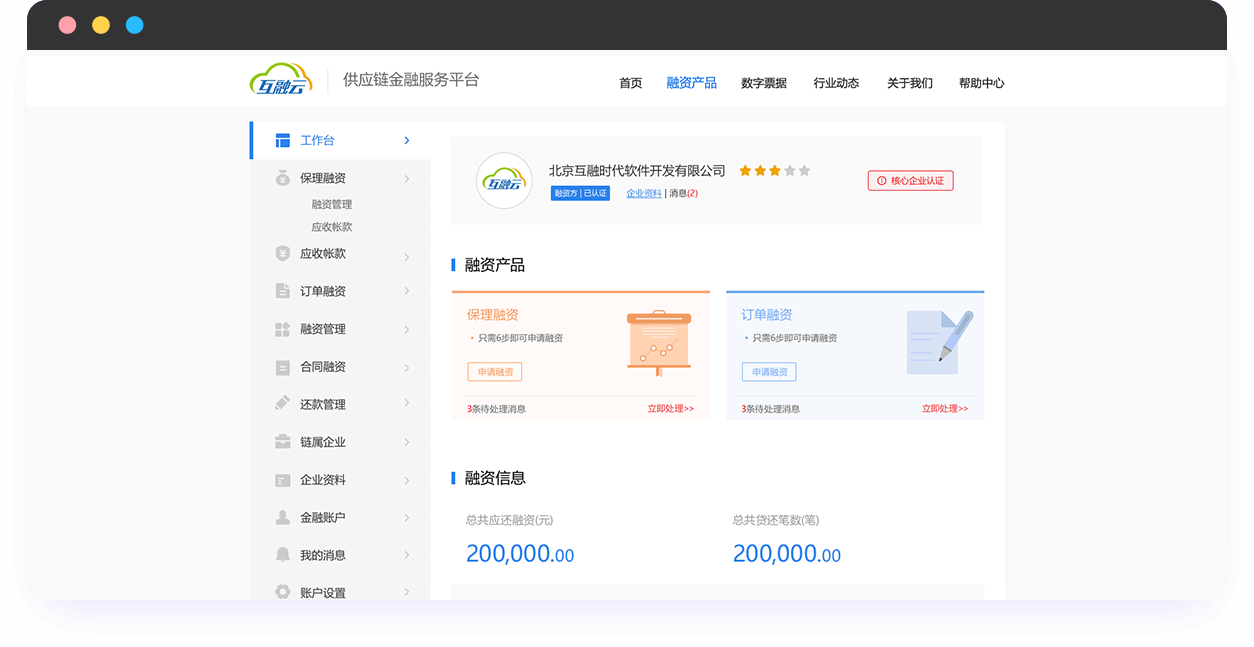

N+核心企业、N+上下游企业、N+资金方参与,线上发布、确权、摘牌、签约,帮助融资方快速解决融资难题

系统支持多种业务模式,场景化设计,全流程线上操作,多种还款方式,产品灵活配置,征信、电子签章等配套接口成熟

互融云供应链金融平台系统由前端角色:融资方、核心企业、资金方和后端:金融管理后台两大部分组成,融资方可以凭借持有的订单、应收账款、存货等作为信用,发起融资需求,核心企业通过参与确权的形式为自己的链属进行增信和债务转让,金融管理后台审核智能匹配资金方,资金方自主摘牌,从而帮助融资方完成融资业务需求。

系统以场景+金融作为出发点,支持供应链金融业务中的应收账款融资、订单融资、库存融资等多种业务。同时,系统支持征信、电子签章、OCR识别、支付、物流、监控等多种接口,可以快速的为用户接入。