炒股赢家之所以能赢,在于现金和股票之间的正确取舍,这正是80%的散户朋友没有引起足够重视的仓位管理。

仓位管理,实际上是组合管理的具体化。它可以分为横向仓位管理和纵向仓位管理。对于机构来说,决策层面倾向于横向仓位管理,执行层面倾向于纵向仓位管理。散户要成为精英,两者都需要综合决策。

一、横向仓位管理

横向的管理更多的反咉了基金经理人的战略思维,考虑的是配置几个行业,每个行业占总体的权重。比如茅台、万华、格力都是某只基金的重仓股,持股比例各占5%。三只个股分布于不同的行业,在整个仓位中都有一定的占比。每个行业占比多少?每只个股占比多少?这是战略性的思维来确定。绝大多数的机构、大资金都会有严谨的、具体的战略性仓位管理策略。一域提出了系统性的太阳系组合分仓管理方案,进可攻,退可守!

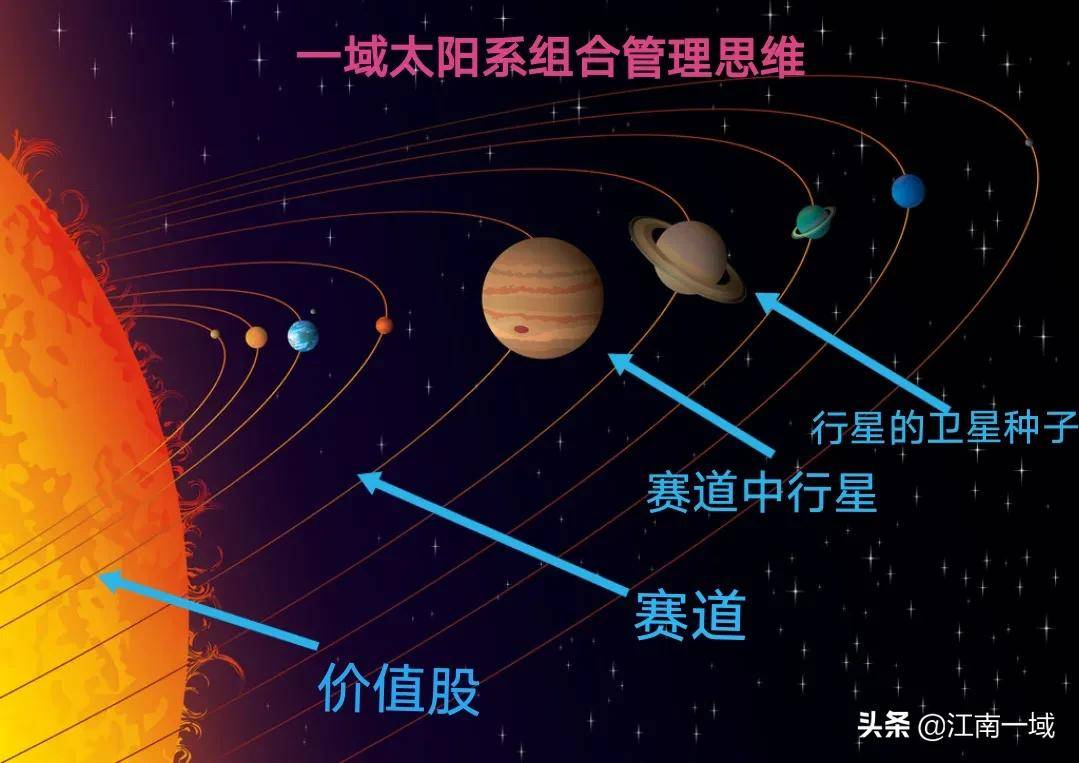

太阳系组合管理思维

1、综合“价值+成长”,建立一套太阳系动态平衡组合策略。价值股对应的就是太阳中心,它在组合中是定海神针,是组合的大后方。成长型个股分布于不同的赛道,对应了行星轨道,行星股就是对应赛道中的最优标的,每个赛道再挑选几只卫星股做配置。成长股是作为进攻性的策略,为的是获得超额收益。这样整个就形成了一套组合策略,类似于太阳系。

2、散户朋友可以根据自己的定位,在“价值+成长”之间找好位置,保守型60:40,进取型40:60。以进取型为例,炒股资金100万,如果不考虑纵向的分仓管理,那么将其中的40万配置稳健回报的价值股组合,60万配置大增量市场的成长股组合。

3、价值组合的分仓三原则:行业分散化、个股龙头化、持股长期化。作为太阳系中心,追求的是业绩长期稳定,股东权益回报比较高。对于散户而言,40万可配置5~10只价值股。

4、成长组合的分仓三原则:赛道足够优秀、个股相对分散、持股讲究波段。可参照行星—卫星策略,每个行星赛道中挑出前五位种子选手,进行动态配置,行星种子可重配或超配,其他卫星种子分散配置。比如进取型的持股,60%的仓位留给成长组合,那行星种子可配置到20%或者更高。

5、横向分仓管理,尤其成长组合管理,讲究的是有效分散原则、动态留强汰弱原则。有效分散就是不能太分散,也不能不分散,按上面的方法,在单一标的上面不会有过大的仓位。留强汰弱非常重要,首先是基于基本面的追踪,留下被市场证明优秀的股票,不断动态优化。这里有别于波段操作中的汰强留弱。对于散户朋友来说,可根据自己的时间和资金,进行成长性板块的追踪,成长组合中的赛道一定是大增量、大市场,这样增强超额回报的可能性。一般散户配置2~4个赛道,行星股2~4个,卫星股可忽略。资金大一点的可以配置4~8个赛道,行星股4~8个,卫星股若干。

二、纵向仓位管理

纵向的管理则交给了操盘手,体现的是战术上的思维,对具体的某只个股进行择时性的买卖决策,比如怎样参与某只个股,10元吃进1%,如果跌到9.8元再吃进1%等等,换一句话说,就是执行层面的仓位管理。可能以下的内容对散户朋友来说,兴趣会更大,确实也决定了散户朋友的炒股水平。仓位管理体现在具体的买卖执行之中。

1、波段的理解,左侧和右侧操作

具体的个股买卖过程,包括了买、卖、加、减四个要素。纵向的仓位管理,需要通过波段择时来选择买点和卖点,通过“+、-”仓策略管理来优化持股成本。二者相辅相成,缺一不可。大家常说的控制仓位就是纵向仓位管理的具体化,目的就是“匀低成本、防止回撤”。

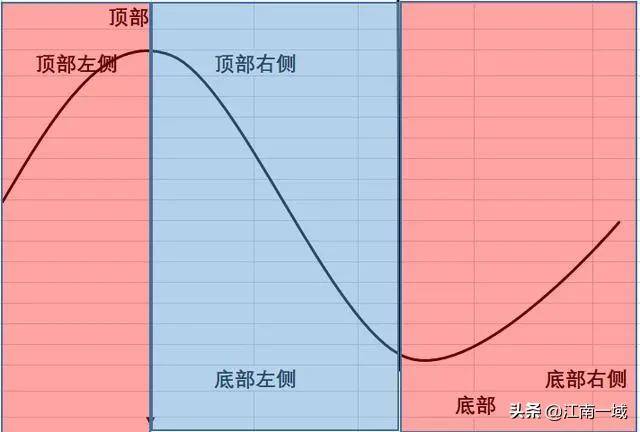

首先我们来了解一下波段择时是如何建仓的,股票往往有自身的波动规律,价格围绕着内在价值上下波动,正是因为有波动,有价格的高低,所以才有了择时,有了择时才会有仓位管理。很多伙伴可能还不了解什么是左侧和右侧,列一张图,大家可能就清楚了。

价格波动规律,左侧右侧之分

我们常说的左侧操作,就是指上图蓝色区域所示的股价下跌中参与操作,即逆向操作。右侧操作就是在红色区域所示的股价上涨中参与操作。

2、在波段操作中,最基本的就是建仓策略。

建仓策略具体应该怎么操作执行呢?具体有三种方法:

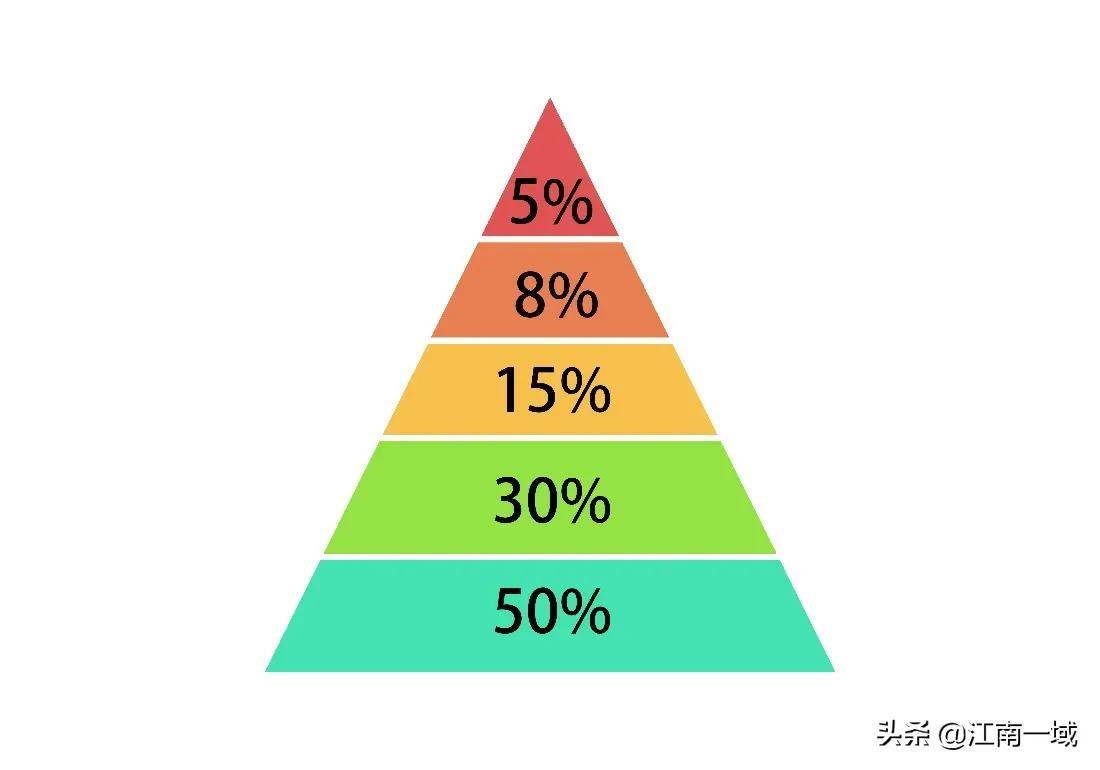

(1)金字塔型仓位管理策略

金字塔仓位管理策略

股价在波段低位,初始进场的资金量比较大,后市如果行情上涨,则不再+仓,如果下跌,再逐步+仓,但比例越来越小。仓位控制呈下方大,上方小的形态,类似金字塔。常见的仓位递增比例有5:3:1或者4:3:2:1。

使用场景:右侧操作中的调整低位、底部区域,适用于低估或者合理估值个股的建仓策略。

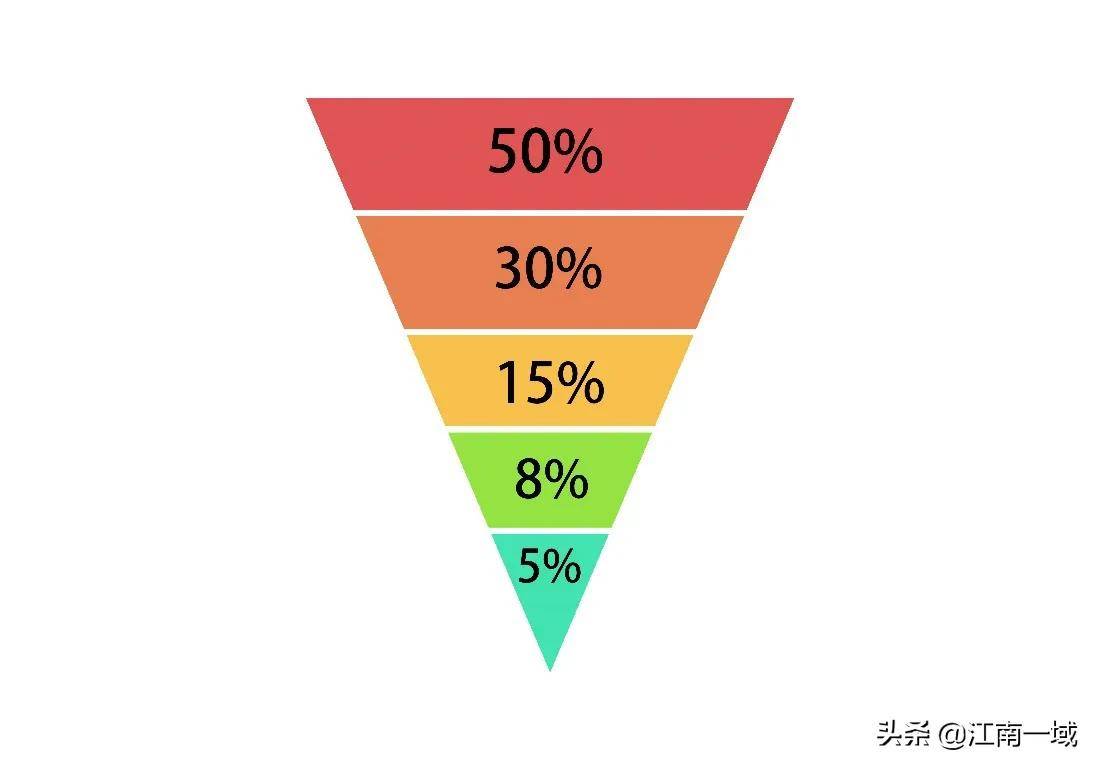

(2)漏斗型仓位管理策略

漏斗型仓位管理策略

股价在调整末期,初始进场资金比例较小,仓位比较轻,如果行情下跌,后市逐步+仓,进而摊薄成本,继续下跌,继续加大比例。仓位比例由小到大,很像一个漏斗。常见的仓位递增比例有1:3:5或者1:2:3:4。

使用场景:左侧操作调整的低位或下跌通道的末端,适用于高估或者合理估值个股的建仓策略。

(3)矩形仓位管理策略

矩形仓位管理策略

股价在调整低位,初始进场的资金量,占总资金的比例固定,如果行情反弹则不+仓,如果行情下跌,逐步按固定比例+仓,降低成本,抽象看像一个矩形。常见的仓位固定比例有1/3、1/4、1/5。

使用场景:左右侧操作都通用,一般用于调整末端,适合不容易估值的个股建仓。

3、在波段操作中如何离场也非常重要,也就是抛掉股票回笼现金的策略

离场的策略,多见于分批逢高离场,和建仓策略的逻辑恰恰相反。但比建仓策略增加了两个更重要的难度,那就是撤退速度和停损出局。

(1)撤退速度,考验了操盘手的当机立断。经验分享:一般个股短期涨幅比较大,在没有高位调头的时候,就开始分批高抛,速度远比建仓来的痛快;如果高位掉头信号岀现,这时候可以一次性清仓立场,不必犹豫。如果高位已经出现了大幅的回调了,这时候出局就不必要很快的速度了,冷静分析是不是逢反弹出局,或者借此参与反弹。

(2)停损出局,是对选股失误的一种补救措施,考验的是一个人的综合能力。当股票跌破建仓价,这时候需要把价值理解和前景分析综合起来判断是不是有必要停损。对于短期操作或者不具备价值分析能力的股民朋友,在犯错之后除了设置停损位,再没有什么其他的量化指标了。但是设置停损位常常会犯更大的错误。

4、仓位控制决定了组合管理的效率,是建仓与出局、现金与股票的终极操作艺术,决定了组合管理的效率。

仓位控制尤其反映了资金管理者的炒股能力,是仓位管理的最核心环节。对于大资金来说,保有一定量的现金作为安全垫,是非常有必要的。大多数的炒股高手都会持有一定数量的现金来应对未来的不确定性。总体的指导方针就是:经济过热时把仓位降低,经济筑底时把仓位升高。一般时候保持20%的现金。

高手如何做仓位管理 ¥59.6 购买可参考以下的经济与股市波动规律:

①经济过热,股市下跌(掉头向下)

②经济收缩,股市继续下跌(同向)

③经济触底,股市上涨(掉头向上)

④经济回升,股市继续向上(同向)

(我们现在更像是处在③转④的位置)

炒股过程中,轻仓、重仓、满仓更多的是针对散户而言。资金小,灵活,自然可以游刃有余,根据大盘的位置或者形态可以综合做出波段决策,用来提高效率。但真正要做到卓越,散户从一开始就应该重视仓位管理。这里也分享一些经验:

(1)上行通道中一般不建议轻仓。

(2)永远不要对单只个股重仓。

(3)永远不要满仓。

总之,仓位管理是一门综合艺术,从行业分析到选股,再到配置决策和现金取舍,每一个细节,都影响着组合的卓越表现。希望一域的分享,能够帮到每一位有缘的股民朋友。