期期不同之期权与期货的不同

期权,是权利的证券化,属于一种特殊形式的证券。期权合约本身具有价值,投资者在期权市场上交易出来的价格为期权的权利金,即拥有这份权利需要支付的价格(类似买保险的保险金),而非标的本身的价格。

期货,是一种交易方式,交易的是场内交易所的标准化合同,期货合约本身无价值,买卖双方在到期前均不需要向对方支付费用,但是买卖双方必须缴纳保证金。

期权和期货作为基础性金融衍生产品,是境外资本市场最基本且十分成熟的风险管理工具,两者是并列的衍生产品,都是风险管理的工具,都能用于风险对冲、套利、方向性交易和组合策略交易。

在功能上,期权不仅可以用于对冲风险,还可以转移风险,为投资者提供保险功能。对期货而言,期货主要用于风险对冲,没有风险转移功能。

在监管上,期权不属于期货,这是学术界和业界的基本常识,而且成熟的市场均把股票期权纳入证券进行立法。

没有期权的资本市场,就如同没有保险的实体经济,风险分担无从实现,进而会降低整个市场效率和社会经济活力。自2015年2月我国第一只50ETF期权上市以来,期权市场不断丰富产品品种,市场规模逐步扩大,成交量日益增加。至2020年末,中国资本市场已经有22个期权品种。

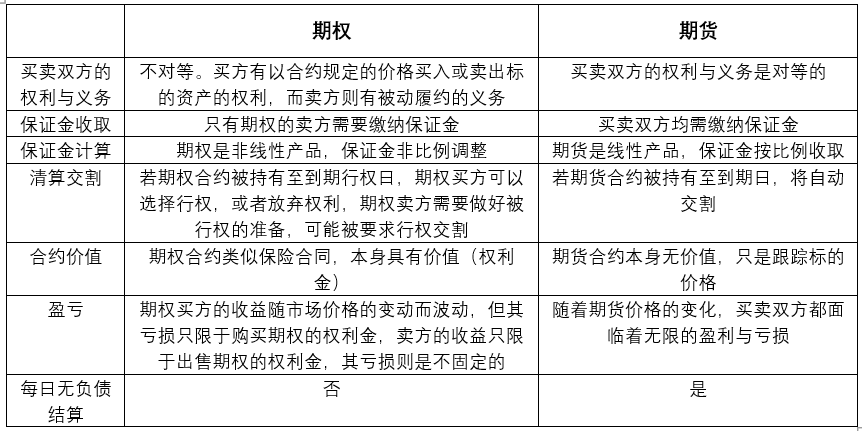

图为期权与期货的其他几点不同

权权不同之期权与权证的不同

权证,基础证券发行人或其以外的第三人发行的,约定持有人在规定期间内或特定到期日,有权按约定价格向发行人购买或出售标的证券,或以现金结算方式收取结算差价的有价证券。这一点与期权的买方相似。

权证曾经在我国证券市场有过4年左右的发展历史,作为一种交易工具,它曾经为活跃证券市场起到了较大的作用。但是,由于受到当时市场条件和监管水平的局限,权证交易中出现了极为严重的过度投机现象,最终导致权证这种金融衍生工具退出市场。在国际上,权证发展最快、成交总额最大的是我国香港,港人俗称涡轮。

因权证(特别是备兑权证)具有期权性质,使得它与期权存在一种互斥性,这一点在香港和美国市场都得到了表现。在香港,个股期权于1995年推出后,成交量一直偏低,原因之一在于权证推出的时间较早,已经大量占有香港市场,另一方面也是由于期权本身的结构和操作都相对复杂,无法将权证的投资者吸引到期权这边。而在美国则正好相反,期权市场发展成熟,散户投资者占了期权市场成交量的一半以上,期权已成为美国投资者对冲风险和扩大收益的重要金融工具。这也是权证市场在美国不发达的重要原因。

展望未来,随着我国权证的退出,期权的推出,市场参与者对期权产品日益熟悉,越来越多的投资者将使用期权产品进行投资和风险管理,期权市场投资者数量和交易规模有望持续平稳增长,我国期权市场必将成为全球场内衍生品的重要组成部分,成为投资者风险转移的必备工具,与我国现货证券市场形成联动发展的良好格局。

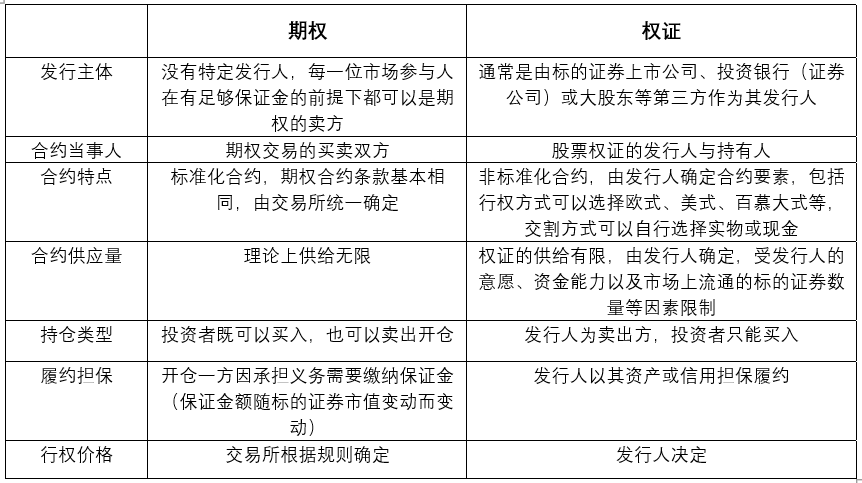

图为 期权与权证的区别

特别提示:投资有风险,入市须谨慎。

本文所述观点不构成任何投资建议。投资者据此操作,风险自担。