股权的分配艺术在很大程度上决定了一家公司能否可以长久的发展下去,大到为公司上市做准备,小到合伙开一家店,股权的分配一定至关重要。

具体的股权分配方法可以根据不同的项目而定,但我们的核心考虑的点一定是要以最利于公司发展的分配方式进行分配,

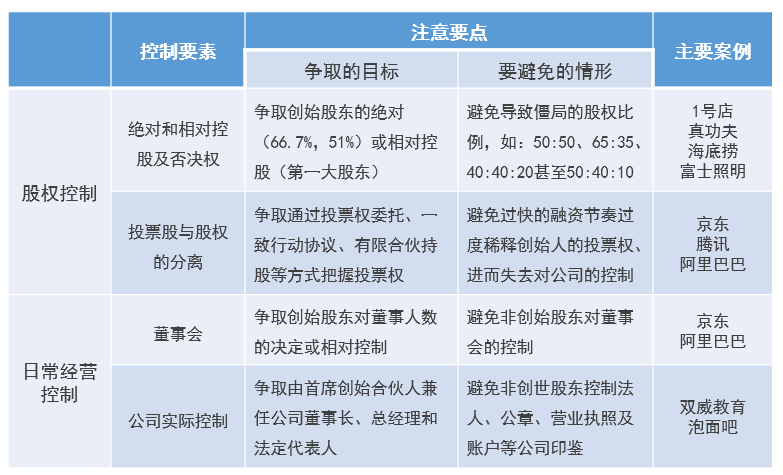

设置投资人最喜欢的股权架构对初创互联网公司来说非常有利,在公司本身发展顺利的情况下进行一轮接一轮的融资快速的占领市场,同时又能保证创业团队对公司的控制权。

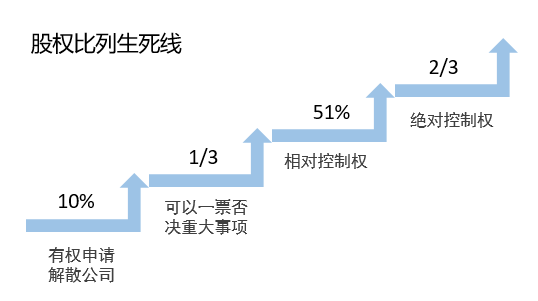

67%创始人有完全控制权、51%创始人有相对控制权、34%创始人有一票否决、20%界定同业竞争权、10%可以申请解散公司权,这些最基础知识创始人也需要了解一下。

我们一直强调,用最接近商业本质的逻辑去看待商业,那么对互联网创业公司的股权设计来说,有三个本质逻辑需要遵循。

1、反推逻辑:不谋一世者,不足谋一时。

公司发展计划中需要做三次融资,那么先设想三轮融资分别稀释多少股权,三轮融资后几个合伙人还剩下多少股权是最利于公司发展的,是否还拥有公司的控制权,

然后用这个数字进行反推,计算创业初期几个合伙人各自分配多少股权。

2、大盘逻辑:1000万里面占80%和10个亿占10%是完全不同的概念,我们一定要遵循把公司这个盘做大做强的原则。

对于初创互联网公司,有资金的进入对公司把盘面做大非常重要,所以设置让投资人觉得有前景而且相对安全的股权架构是非常有必要的,股东之间的内耗对公司影响非常大;

所以建议初创的互联网公司一定要有一个带头大哥,在稀释几轮之后还要具有相当的话语权,为了加强控制权,也建议创始团队的大股东制定独立的章程合同。

3、执行逻辑:对初创互联网来说,执行永远是第一位,带领团队落实执行才是最重要的,好的执行力远胜于idea。

所以一定不要按出资比例来确定股权,可以将人力股与资金股分开进行计算。

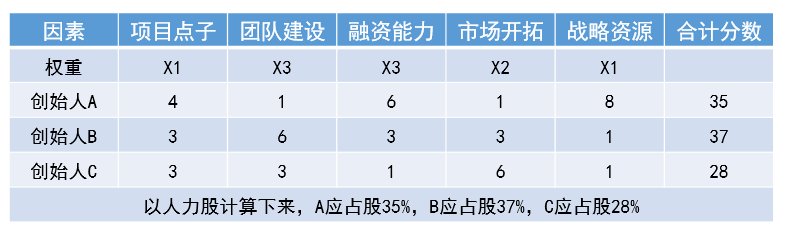

以上三种原则作为基础逻辑,我们再推荐一种计算方法,假设一家初创的互联网公司有3个创始人ABC,三个创始人经过协商,将人力股和资金股分开计算,人力股占60%的权重,资金股占40%的比重。

三个合伙人认为公司发展因素比重占比如下(人力股)

三个创始人在认同该因素权重表后,依据自身不同的条件,对自身做出来1到10的不同评份。

以人力股计算下来,A应占股35%,B应占股37%,C应占股28%。

该项目启动的预计共需要100,假设B出80万,AC两人各出10万整,则依据资金股计算可得A10%,B80%,C10%,这时我们通过人力股和资金股6:4的权重算的A占25%、B54.2%C占20.8%

运用该方法做出了一些合乎逻辑的成果,但是整个成果仅仅具有引导性质,创始人应该根据项目实际情况来确定权重进行合理计算。

如果企业计划路线走融资投资的话,股份最好要有梯度差,像6:3:1和7:2:1就是不错的选择。当然如果公司前期就能快速盈利,按照计算结果的比例分配也未尝不可。

在股权计算完毕后,各位创始人一定不要忘记做两件事情

1、设置期权池

员工的期权池应该提前设置好,第一是为了激发整个团队的斗志,而且投资人一般也会要求初创公司提前设置好期权池,其次,设置好期权池可以为暂缺的合伙人留好股份的同时不稀释现有合伙人的股份

2、制定退出机制

假设A、B、C合伙创业,股比是7:2:1。做到中途C要退出,但他手上还有10%的股份,如果项目做起来了,他等于坐享其成,这样对团队里的其他人是不公平的。

这个时候我们可以采用股权成熟制避免这个问题,股权成熟制度可以根据不同的方法进行协商确定。主要有按年成熟、按项目进度成熟、按融资成熟等不同的方法。

按年成熟假设前期预计项目4年的时间才可以成熟,每干一年就成熟25%,C干满一年整离开了只能拿走公司2.5%的股份。这样剩下的股份可以留给新的合伙人也可以被其他股东强制分掉。

按项目进度按项目进度比如说产品测试、迭代、推出、推广,达到多少的用户数每到一个阶段成熟不同比例的股权,如果按照融资进度的话则每一轮融资成功拿走相应的股份比例。

据统计,约有60%的初创企业失败是因股权设置不合理、几位合伙人闹予盾而引起的,从此可看出股权设置的重要性。

其实股权设置确实不是一门科学,而是一门艺术,它没有固定的标准,目的是为了企业更好地成长,让大家都受益,以下是一些较可行、合理的模式,仅供参考:

(1)创始人绝对控股:

创始人占三分之二以上,即67%的股权,合伙人占18%的股权,预留团队股权15%;该模式适用于创始人投钱最多,能力最强的情况。

在股东内部,绝对控股型虽说形式民主,但最后还是老板拍板,拥有一票决定/否决权。这种股权模式适合合伙人拥有核心技术,自己创业思路,掏了大多钱,自己的团队自己的技术。

(2)创始人相对控股型:

创始人占51%的股权,合伙人加在一起占34%的股权,员工预留15%的股权。这种模型下,除了少数事情(如增资、解散、更新章程等)需要集体决策,其他绝大部分事情还是老板一个人就能拍板。

这种模式可以将期权池的股权由创始人代持,释放期权时只释放分红权而不释放表决权。

(3)创始人不控股型:

创始人占34%的股权,合伙人团队占51%的股权,激励股权占15%。

这种模型主要适用于合伙人团队能力互补,每个人能力都很强,老大只是有战略相对优势的情况,所以基本合伙人的股权就相对平均一些。

适合:对于创始人来说这是一种无奈的选择,创始人比较缺钱,联合创始人或者投资人比较强势,所以创始人只能保留一票否决权。

(4)常见的两个股东70:30,60:40,三个股东的话60:30:10,,50:30:20。这些的分配比例中大股东都能和二股东拉开一定的股权比例,有助于公司决策,避免遇到公司僵局。

a.老大必须占大股,51%-80%都可以。注意:2人创业股权50%对50%,3个人创业,每人33.3%,4个人每人25%的,都是必死的股权结构。

b.除老大以外,公司的老二、老三也要根据实力、分工来分配股权,千万不要平分,不要平分,不要平分。有合理差距的股权会形成相对稳定结构,平分的股权最容易造成动荡。

c.引入的专业投资人股权,通常在10%-30%为宜,大多数集中在15%-25%之间。

d.股权不要全部分配完,要留下10%-15%的流动。

a.约定4年,每年兑现四分之一;

b.任职满2年兑现50%,三年兑现75%,四年100%。这样可以预防短期投机行为;

c.兑现是逐年增加,第一年10%、第二年20%、第三年30%、第四年40%。做的时间越长的兑现的越多;

d.做满一年兑现四分之一,剩下的在三年之内每个月兑现48分之一。这样以做满一年为兑现前提,后面每到一个月兑现一点,算得比较清。

总之,股权分配分析框架和模型也只是技术手段,而手段是服务于核心的,股权分配的核心是要让各个创始人在分配和讨论的过程中,从心眼里感觉到合理、公平,从而事后甚至是忘掉这个分配而集中精力做公司。

祝愿大家在创业过程中不忘初心,真正打造团结向上、健康成长的好企业!