1.1、 规模不断扩大,业务牌照齐全

公司前身为佛山证券公司,1993 年,佛山证券公司成立。1997 年,改制为佛山证券 有限责任公司。2002 年,佛山证券有限责任公司进行增资扩股,同时更名为“第一 创业证券有限责任公司”,迁址至深圳。2008 年 8 月和 2011 年 8 月,公司共经历两 次增资扩股,注册资本金增至 20 亿元。2016 年 5 月,公司首次公开发行股票 2.2 亿 股并在深交所上市,注册资本金增至 22 亿元。

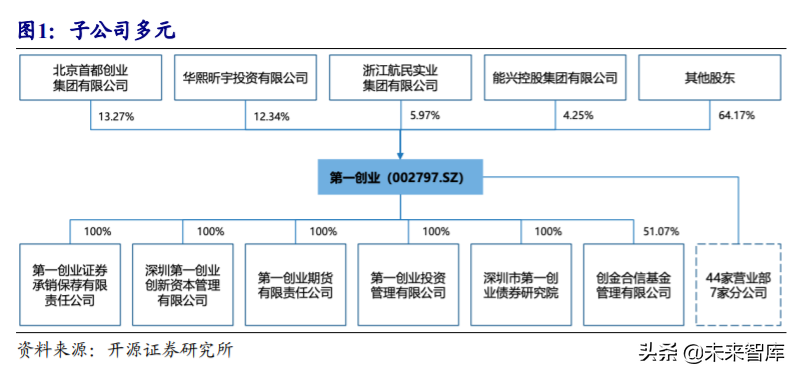

公司拥有证券全牌照。公司拥有 5 家全资子公司,包括投行、期货、PE 子公司,同 时控股创金合信公司。公司拥有齐全的证券业务牌照,经营范围涵盖证券经纪、投 资咨询、证券承销、自营、资产管理、代销金融产品等,覆盖交易所、银行间、一 级股权投资市场、中证机构间等场内外市场,提供一站式综合金融服务。

1.2、 股权结构分散,高管团队稳定

股权结构分散,治理体系完善。公司股权结构较为分散,公司无实际控制人。2019 年,公司原第一大股东华熙昕宇通过大宗交易和集中竞价方式减持公司 1.2%股份, 原第二大股东首创集团被动成为公司第一大股东。2020 年公司进行非公开发行,首 农集团、北京京国瑞国企改革发展基金(有限合伙)成为公司第三大股东。首创集 团为国有法人,国企股东背景的严合规及稳风控风格,民企股东背景的高效率加强 激励措施,共同形成了公司高效且稳健的治理体系。

管理层稳定,从业经验丰富。公司董事长刘学民自公司创立初期始终为董事长,在 公司任职超过 20 年。公司总裁王芳自 2004 年起加入公司,在公司先后担任首席律 师、法律合规部总经理、合规总监、副总裁、总裁,任职超过 15 年。公司管理人员 稳定,从业经验丰富。

2.1、 业绩大幅增长,大资管和固收为两大核心主业

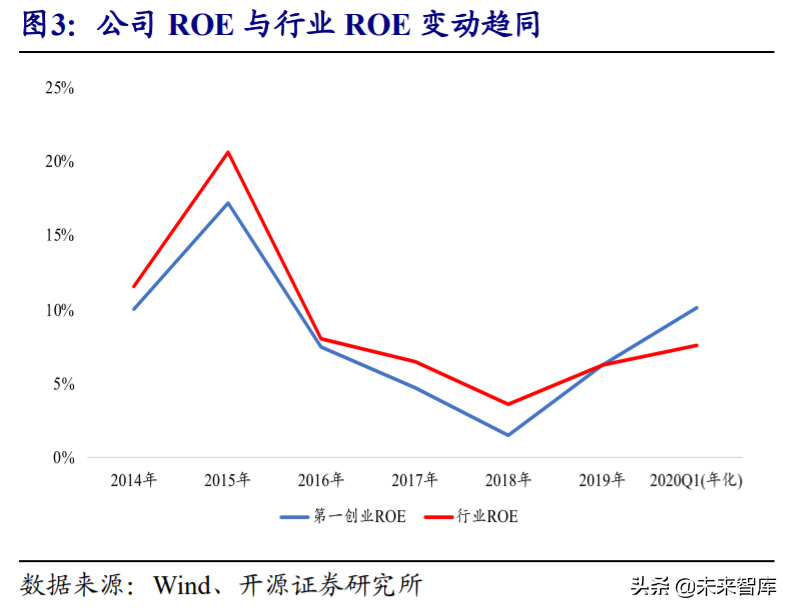

2019 年净利润大幅改善,盈利能力呈上升态势。公司营业收入和净利润自 2015 年起 逐年下降,2019 年业绩改善明显,营业收入和净利润同比+45.94%/+341.67%。公司 ROE 与行业变动趋势一致,ROE 水平略低于行业平均。2019 年起盈利能力不断增强, 2019 年及 2020Q1 年化 ROE 分别为 6.24%/10.10%,超过行业平均。

2020 年上半年公司业绩大幅预增。公司预计 2020 年 1-6 月归属上市公司股东的净利 润 3.97 亿至 4.39 亿,同比变动 90.00%至 110.00%。2020 年上半年,证券市场行情 大幅波动,公司积极把握市场机遇,证券经纪及信用业务、投资与交易业务等收入 同比实现增长。公司用事实证明,以固收为特色、以资管为核心的特色化转型中, 并不会缺席权益市场牛市的成长契机。

规模体量排名处于行业中游,资管业务优势明显。公司总资产排名稳定在行业 50 名 左右,净利润呈增长趋势,2019 年行业 44 名。净资产、净资本、核心净资本排名为 60 左右,公司规模体量排名处于行业中游。公司资管业务远超综合排名,优势地位 明显;经纪、融资类业务排名靠后,处于相对劣势地位。

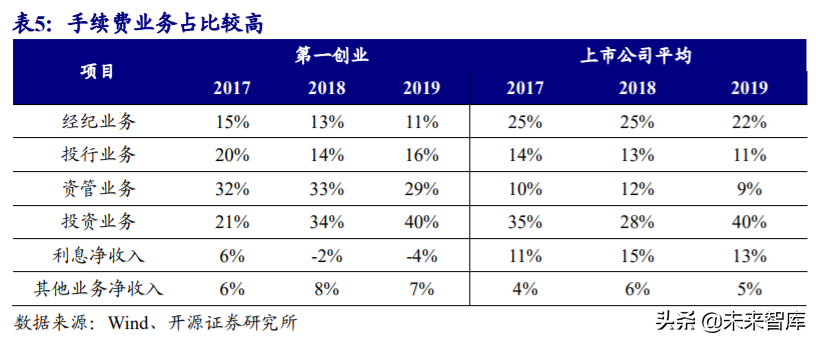

资管业务占优,手续费业务高于同业。公司资管业务占比约为上市公司平均占比的 三倍左右,高占比的资管业务带动轻资产型业务高于同业。资金型业务相对占比较 低,利息净收入占比远低于上市公司平均占比。

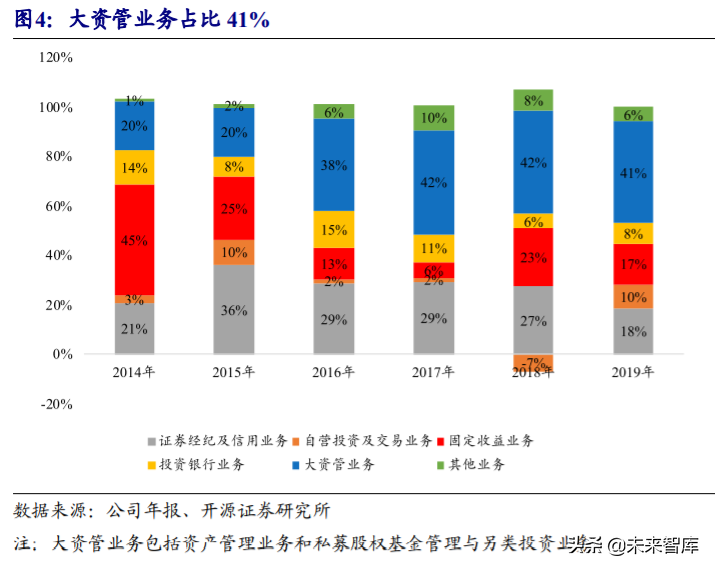

以固定收益业务为特色,以资产管理业务为核心。公司发展固收业务为特色业务, 2014 年占比第一,2019 年占比 17%,与证券经纪业务持平。公司以大资管业务(包 括资产管理业务和私募股权基金管理业务)为核心业务,占比从 20%升提至 41%, 稳坐公司第一大业务。固收及大资管业务占比合计达 58%,充分彰显公司以固收业 务为特色,以资管业务为核心的战略目标。

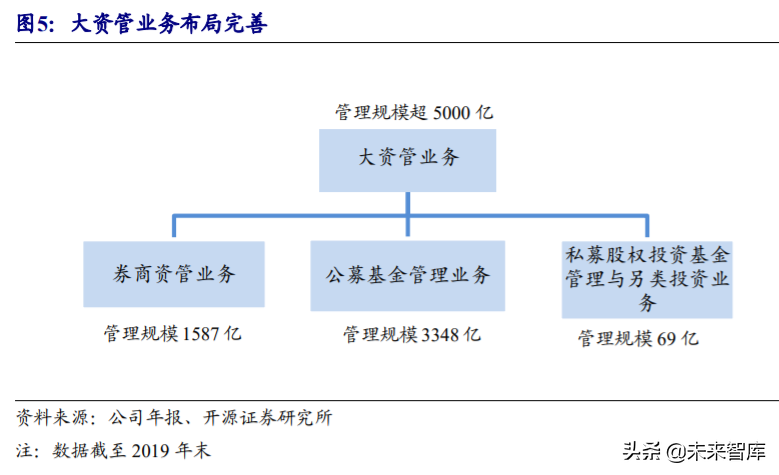

2.2、 大资管业务:业务布局完善,收入持续增长

三架马车齐驱,业务布局逐渐形成。公司大资管业务主要包括券商资管、公募基金 管理业务、私募股权投资基金管理与另类投资业务,其中,公募基金管理业务通过 子公司创金合信开展,私募股权投资业务通过子公司一创投资开展,另类投资业务 通过创新资本开展,大资管业务布局形成。

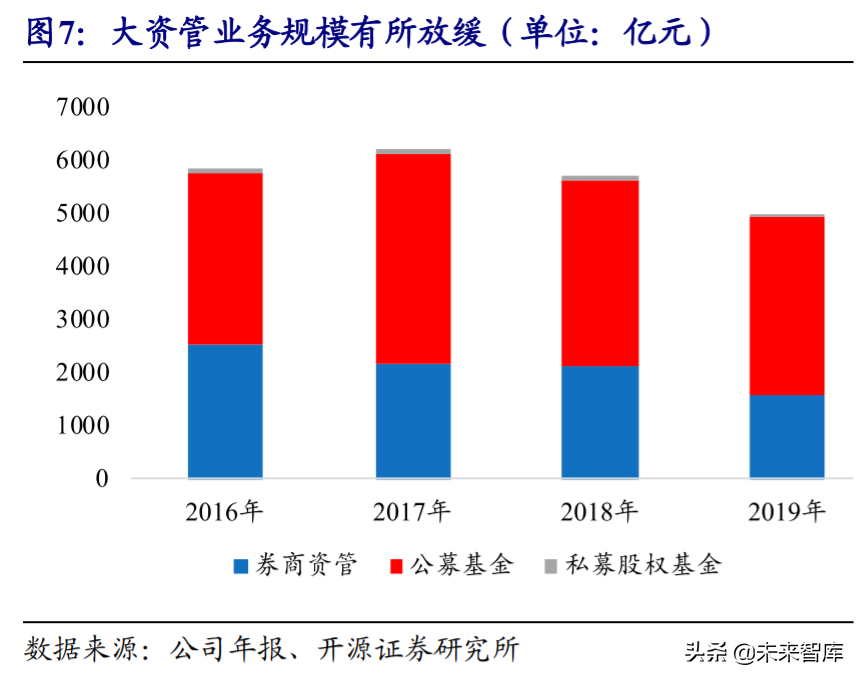

券商资管与公募基金业务发力驱动净收入增长,去通道造成业务规模有所放缓。2015 年,大资管业务营业收入大幅增长,主要源于公募基金资管业绩改善明显。2019 年 券商资管业务带动资管业务整体净收入有所突破。受去通道影响,大资管业务规模 从 2007 年的 2181 亿元下降至 1587 亿元。

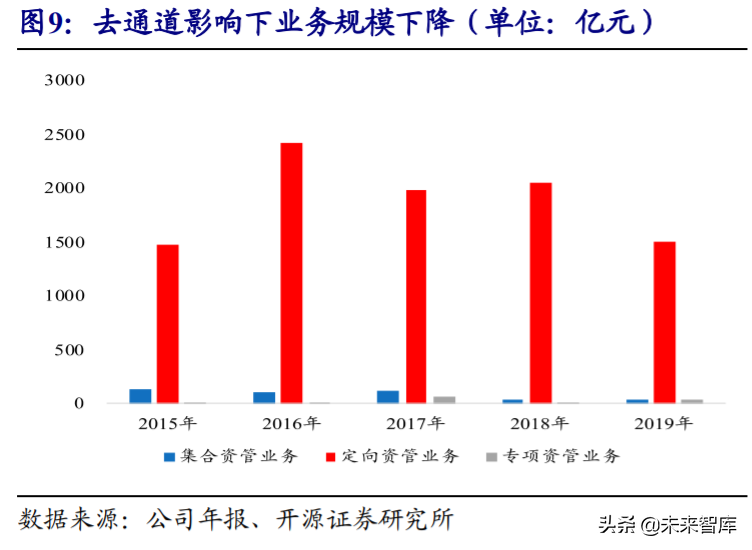

券商资管业务

主动管理能力提升带动业绩增长,去通道影响下业务规模有所下降。券商资管业务 包括集合资管、定向资管及专项资管业务三类。公司机构委托业务优势明显,定向 资管业务占比最高。公司持续提升主动管理能力,不断积累客户资源,同时受益于 2018 年债市上行,2019年迎来业务爆发,定向资管业务净收入为 3.57 亿元,同比+70%。 此外,受去通道影响,定向资管规模明显下降,2019 年定向资管业务规模为 1500 亿左右,较 2016 年下降 38%。

专项业务取得突破,专业能力获得市场认可。2019 年,公司作为总协调人、财务顾 问、募集人成功发行我国首支知识产权权证化标准化产品,实现我国知识产权证券 化零突破。同时,公司作为计划管理人成功发行境内首单商业物业百亿储架式类 REITs 项目首期产品,专项业务取得较大突破。公司在 2019 年荣获“中国最佳固收类券商资管奖“、“2019 中国固收类投投资团队君鼎奖“等奖项,资管能力受到市 场认可。

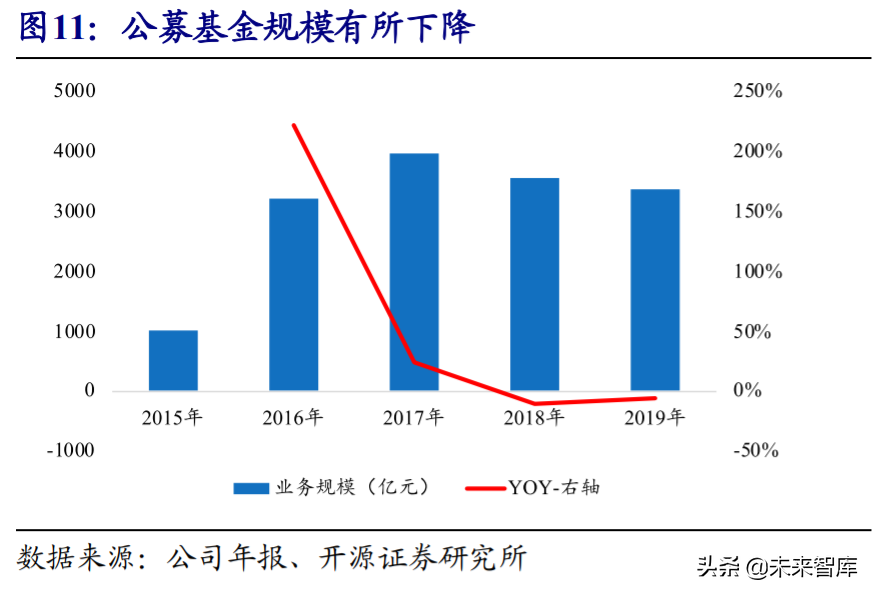

公募基金管理业务

公募基金与专户业务双核驱动,业务发展保持平稳。随着公司着力打造大资管业务, 公司在产品研发、渠道拓展、产品线布局等方面加大了投入,公司公募基金业务自 2016 年起有了突破性进展,净收入和业务规模同比增长约 485%/220%。公司坚持公 募基金与专户业务双核驱动,近几年业绩增速有所放缓,业务规模略有下降。

专户管理月均规模市场第二,业务荣获多项大奖。公司在专户业务上,不断推进存 量产品转型,提升客户服务能力,增强客户粘性,根据公司年报,2019 年度创金合 信专业管理月均规模市场第二。同时,公司荣获深交所“2019 年优秀债券投资交易 机构”、苏宁金融“最佳用户陪伴基金公司”等多项大奖,行业优势地位明显。

私募股权基金管理与另类投资业务

2019 年收入大幅增长,业务规模保持平稳。2019 年市场情况良好,公允价值变动损 益大幅增加,从 2018 年-0.1 万增加至 4.2 亿,带动业绩明显增长。由于私募股权投 资市场发展趋缓,募资规模大幅收缩,投资活跃度下降,项目投资、基金退出面临 较大压力,投资收益逐渐收窄。公司基金管理规模较为平稳,2019 年规模增速有所 回落。

业务布局早,下设 5 家二级子公司。公司在私募股权基金方面业务布局较早,已构 建了完整的基金投资体系,涵盖天使投资、VC/PE、Pre-IPO、产业基金、并购基金 等在内的全生命周期基金。截至 2019 年,公司有 5 家二级私募子公司获得了证券公 司私募基金子公司管理人资格,行业排名第三,优势地位明显。公司目前共管理 18 只基金产品,覆盖 TMT、生物医药、农业、大消费等多类产业。

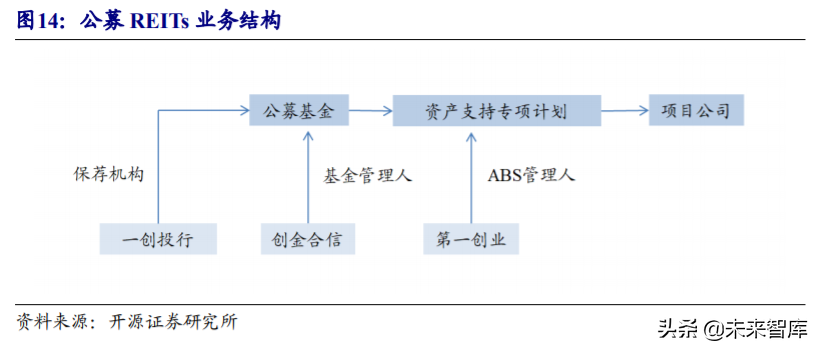

公募 REITs 是公司大资管业务协同的新方向。根据公司投资者关系活动公告,随着 中国公募 REITs 时代正式到来,公司正积极筹划推进公募 REITs。长期看,公募 REITs 将成为资本市场重要的产品类型之一,业务空间广阔。公募 REITs 业务需要券商各 类牌照协同,公司资管、投行牌照齐全,具有市场化的经营机制和良好的内部协同, 且具有项目经验和业务资源,未来有望充分受益于公募 REITs 发展机遇。

2.3、 固定收益业务:业务特色优势明显

固收业务包括销售和投资交易两大细分业务。公司固定收益业务分为固定收益产品 销售和固定收益产品投资交易业务。固收产品销售业务指公司取得银行间债券市场 国债、央行票据、政策性金融债及短期融资券、中期票据和非公开定向债务融资工 具等固定收益产品的销售资格,向投资者销售该等固定收益产品,并获取销售佣金 或向客户提供产品以提升客户服务水平的业务;固收产品投资交易包括做市交易、 自营投资和撮合交易三类。

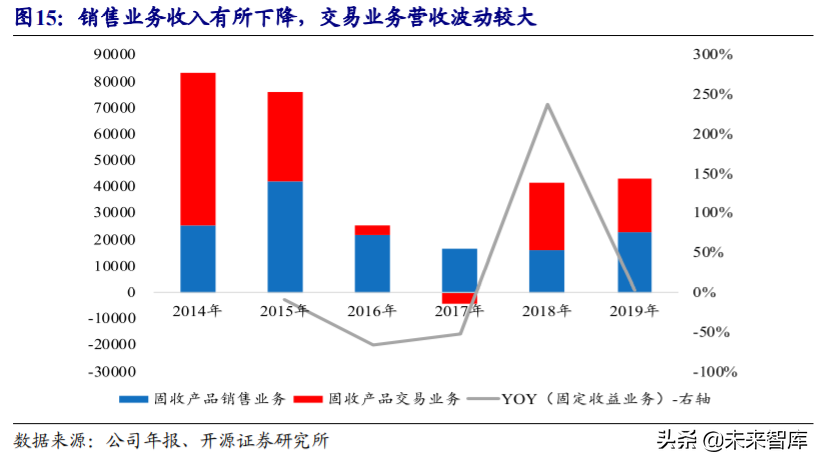

竞争加剧造成销售业务收入有所下降,交易业务受市场影响波动较大。固收业务自 2014 年整体呈下滑态势,2018 年起业绩有所回升。市场竞争日益激烈,非金融企业 债务融资工具主承及承销机构已由 2017 年 120 家扩充为 2019 年 134 家,2019 年固 收产品销售金额 2980 亿元,较 2016 年下降 41%。交易业务收入受市场影响较大, 2017 年金融市场波动较大,债券市场波动加剧,固收产品交易业务收益有所下降, 2018 年市场情况转好,收益大幅增加。

债券交易量整体呈增长趋势,投资回报率受债市影响波动较大。2019 年债券交易量 约为 2014 年的两倍,受市场影响,整体呈波动上升趋势,投资交易回报率波动较大。 2016 年债券指数涨幅较 2014 年、2015 年明显收窄,债券投资回报率大幅下降, 2018 年国内监管政策明显缓和,货币政策持续宽松,财政政策也从收紧转为宽松, 市场有所回暖,投资收益率随之上升。

业务资质齐全,客户基础雄厚。公司以成为“中国一流的债券交易服务提供商“为 发展目标,深耕固收业务领域。2012 年起,公司成为央行公开市场业务一级交易商; 2016 年,公司成为银行间债券市场做市机构(仅 5 家券商获此资格),行业排名前列。 公司拥有国家开发银行、中国农业发展银行和中国进出口银行金融承销商资格,积 累了包括银行、基金公司、保险公司、投资公司和大型企业等大量客户,客户基础 雄厚。

债券市场互联互通改革启动,利好固收业务。2020 年 4 月 8 日,中国外汇交易中心 正式宣布公司获批成为债券通报价机构,为公司固收业务拓展奠定基础。2020 年 7 月 19 日,人民银行、证监会同意银行间与交易所债券市场相关基础设施机构开展互 联互通合作,结束了银行与债市长达 23 年的割裂,有利于切实便利债券跨市场发行 与交易,促进资金等要素自由流动,形成统一市场和统一价格。对公司来说,交易 方式更加灵活,固收产品交易业务更加便利;债市交易活跃度提升下,固收产品销 售业务迎来利好。

利用科技赋能,打造eBOND固收综合系统。公司通过科技赋能,历时4年打造eBOND 固收综合系统,集“最新最全的债券资讯”、 “债券一级承分销”、“二级交易执行及管 理”、“实时风控合规管理”、“运营管理支持”、“信用及宏观研究”六大功能为一体, 支持债券交易的全业务场景,实现固收全业务、全品种的线上化管理,极大提高了 公司业务效率和客户体验。未来,公司将尝试开设 eBOND 官方直营店,并在多平台 上建设渠道店,共建数字化生态;同时,利用客户大数据和线上场景应用,实现客 户分类服务。

2.4、 投行:股承债承明显回升

回购外资股东股权,一创投行重归全资控股。2010 年,公司为进一步提升投行业务 的市场竞争实力,与摩根大通合作成立一创摩根,从事投资银行业务,2017 年由于 双方合作分歧,公司回购摩根大通持有的一创 33.30%的股权,同时一创摩根更名为 第一创业证券承销保荐有限责任公司,由第一创业独立发展。

股债双双回暖,投行业务逐渐向好。2017、2018 年一创投行重新发展投行业务,同 时受中国证监会 IPO 审核趋严的影响,业绩大幅下降。2019 年起市场回暖,业务改 善明显,总承销金额上升至 148.56 亿元,2020Q1 承销金额为 62.46 亿元。从业务数 量来看,2019 年完成 IPO2 单,增发 3 单,债券融资共完成 15 单,股承和债承业务 双双向好。

投行员工人数保持稳定,业务平稳发展。公司近三年投行人数保持稳定,2017 年和 2018 年员工人数均为 80 人,2019 年从业人数增加至 84 人,人员小幅增加,业务未 来保持平稳发展。

2.5、 证券经纪业务:业务整体保持稳定

市占率总体保持平稳,佣金率变化趋势与行业趋同。公司市占率自 2015 年起总体较 为平稳,2017 年略有起伏。公司佣金率整体低于行业水平,与行业佣金率均呈下滑 趋势, 2014 年公司佣金率为 0.0613%,2019 年下降至 0.0271%,降幅超 50%,2018 年公司交易单元席位租赁收入较高,带动佣金率有所增长。

营业部数量稳健增长,业务布局良好。截至 2019 年末,公司拥有 44 家营业部,较 2015 年增长 9 家,营业部数量稳健增长。其中,14 家位于广东省,其余营业部分布 于全国各省主要城市,形成以广东为核心,逐步向全国拓展的良好布局,为公司经 纪业务增长打下良好基础。

2.6、 自营投资及交易业务:收益率波动较大

自营规模与自营收益率随市场波动。公司自营业务以绝对收益为目标,主要交易品 种为不含固收产品的其他金融资产,包括股票、股指期货、EFT 期权等。公司自营 资产规模与收益率随市场波动较大。2015 年市场表现较好,收益率有所上升,达 15.42%。2018 年受金融去杠杆影响,叠加中美贸易摩擦升级,权益市场全年呈下跌 态势,公司收益率随之下降,2019 年随着市场转暖,收益率触底反弹。

定增募资 42 亿补充净资本,业务发展空间打开。2020 年 7 月,公司非公开发行定增 7 亿股本,共筹集资金 42.00 亿元。所募集资金扣除发行费用后,将全部用于增加公 司资本金,补充营运资金及偿还债务。非公开发行完成后,公司净资本由 2019 年末 的 62.06 亿元增加至 103.43 亿元,提升 66.66%;核心净资本由 2019 年末的 46.36 亿 元增加至 87.73 亿元,提升 89.24%,彻底改变了部分业务规模因净资本原因而受到 限制的境况,为公司各项业务的进一步稳健发展打开了广阔的空间。

股东实力增强,助力市场化机制优势。非公开发行的新股登记完成后,首创集团仍 为公司第一大股东;华熙昕宇持股比由 9.28%下降为 7.74%,为第二大股东;首农集 团、北京京国瑞国企改革发展基金(有限合伙)首次进入公司十大股东,持股比均 为 4.99%。公司的股权资本得到充实,发行前后公司均无控股股东和实际控制人,公 司在治理结构上的独立性未受影响,多元化的股权结构有利于公司继续充分利用市 场化经营机制。

坚持差异化战略,以客户为中心。公司自 2016 年提出“成为有固定收益特色的、以 资产管理业务为核心的证券公司”这一战略定位后,大资管业务和固定收益业务不 断攀升,成为公司业绩的主要驱动力,公司已从一家业务单一的小型证券公司发展成为“业务特色鲜明、收入结构均衡、布局全国”的综合性证券。未来,公司仍将 坚持这一定位,继续打造公司优势业务。

预计公司 2020 年-2022 年归母净利润分别为 9.70 亿、12.25 亿 和 16.06 亿 元 , 分 别 同 比 +89.0%/+26.3%/+31.1% 。加权平均 ROE 分别为 8.4%/8.4%/10.0%。