背景:

如何通过对个护行业3个发展阶段的9个品牌的产品结构进行分析,梳理出个护行业的产品结构的基本模型,是这次4篇文章的研究目的,这篇是前3篇的汇总篇。

基本围绕9个品牌的天猫旗舰店的全部SKU的体量和数量,原价和售价,销量和评论,成功和功效,8个方向的数据汇总分析。

分析的内容定位于,两个,一个是独立对9个品牌分析,二是总结出品牌该卖什么?怎么卖?这两个最终问题。

1. 新品牌产品结构分析(KONO, 三谷,三个魔发匠,有情)

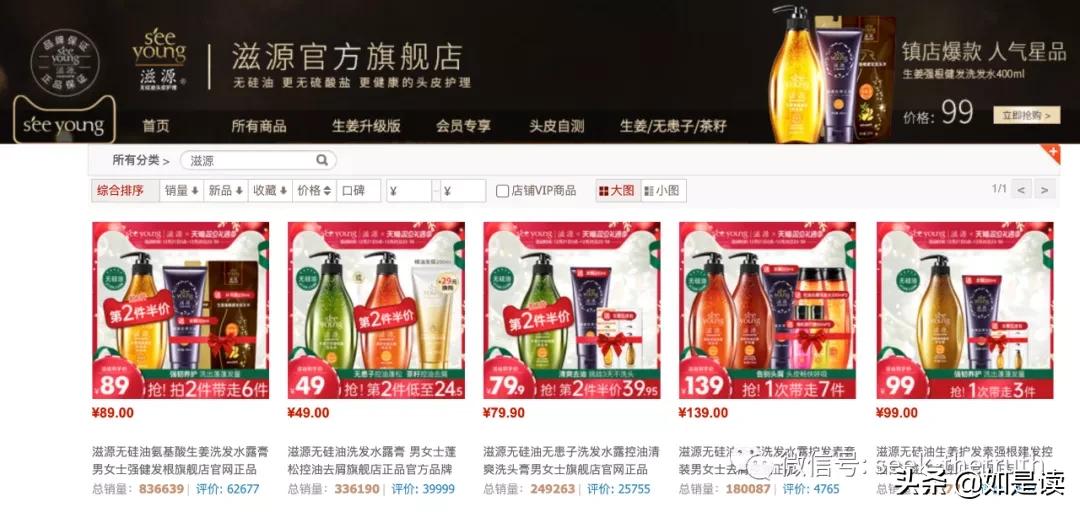

2. 中品牌产品结构分析(滋源,植观)

3. 大品牌产品结构分析(卡诗,阿道夫,霸王)

一. 品牌分析

1. KONO(产品能力:★★)

1.1 洗发水的垂直类目是不错的。

50个SKU中洗发水单品都有14个,数量不少,且做的深度是不同功效的细分,比如,控油蓬松,防脱固发,去屑强韧,轻盈控油,多效修护等。

其中只有两款SKU月销量破万,控油蓬松3万,防脱固发9.5万,是绝对的爆品,但其他细分功效的销量一般。

KONO还努力在洗发水垂直类目下,继续开发爆品,比如,明星联名款,男性专业款(黑色-劲爽控油)

1.2 沐浴露和身体乳发展一般。

这两款产品是从头部进入身体,但月销量都是在十位数字上,数据反馈很一般,因为洗发产品和身体产品的区别还是很大的,且消费者有不同的品牌倾向,不是不可以换,但换成KONO的原因是什么,不明显。因为三谷和阿道夫的身体做的还是不错的。

KONO的促销方式是最直接的买一送一,这种促销方式很直接的刺激了单品的销量,但大大制约了洗护套装的销量,和洗露套装的可能性。用户不会单独只购买沐浴露和身体乳。

1.3 发膜,精华,精油,免洗喷雾,弹力素刚刚开始

这些产品的月销量目前都维持在几十到几百,很小。但为什么KONO会有这些产品的方向,主要还是别人做成功了,比如,三谷。且自己的洗发水产品的天花板出来了,所以选择复制对方的品类。

但这种简单的品类复制带来不了成功,因为两个品牌的营销路径是完全不同的,产品的亮点也不一样,三谷的产品用包装和形体做了很多差异性,更适应新的媒体渠道,也给用户的选择创造了可能性,但KONO的产品形态上创新很小,不适应外部媒体,只做站内,很难从直接复制品类就成功。

1.4 买一送一,是一把双刃剑,最好不要随便用。

买一送一,虽然可以提高了客单价,但伤害有两点,其一,影响了其他品类组合套装的可能性。比如,洗护套装,洗露套装。其二,为了可以做到买一送一,刻意提高了原价,折扣体系被打乱,折扣拉的非常低,影响其他产品的定价策略。

2. 三谷(产品能力:★★★)

2.1 洗发水垂直类目很成功,多个洗发水爆品。

首先是用氨基酸成分,流沙瓶型,复制了别人成功的案例,在国内做出了爆品,适应了抖音和小红书这样丰富的媒体渠道,但也给自己的品牌留下的抄袭的隐患。

用神经酰胺和424配方的命名,和完全改变包装形式,用包装,成分和功效都升级了自己的品牌的形象,更专业的。也顺便解决抄袭的困扰。

用防脱洗发水和安瓶精华的组合,第三次选对产品市场,一个月的新媒体的达人曝光,很快的再次人为创造了一个洗发水的爆品。

并且三谷还在准备直发顺发的洗发水,第四款爆品,也是垂直在洗发水中一个细分功效特殊的场景。

三次,并且是完全不互斥的爆品,在细分洗发水单个类目就打造出了三款现象级的爆品,绝对是产品能力的体现。

2.2 沐浴露和身体乳的成功。

沐浴露有5个SKU,身体乳有11个SKU,并且每个品类都有一款的月销量可以突破8500和15000。在这个小众类目的市场,三谷的客单价都在80-90,很不便宜的情况下,已然打造了爆款。

爆品的特点很明显,一个是产品设计,一个是成分。沐浴露主打氨基酸,形态上主打慕斯泡泡。身体乳主打CICA,形态上主打磨砂乳。很显然三谷的爆品路线已经有成形的方法论。

但成功没有偶然,都是建立对渠道的理解上,扎实的产品研发基础上。

2.3 发膜,头皮喷雾,精油,护发素,爆品的梯队。

护发素顺着和洗护套装的组合,进入了市场。其他的产品,也都可以与洗发水做套装组合。并且每个款产品都保持了成分特点和形态特点的双创新。

2.4 精华乳,脱毛膏,护手霜,慕斯造型,在尝试。

很显然,三谷并没有被氨基酸栓住,也没有被头部,身体栓住,大胆的在找新的爆品方向,但不变的的颜色的定位,拒绝无聊个护的主轴未变。

太值得学习这个了,因为定位定的好,才不会有天花板。

2.5 产品的折扣空间

三谷的top15产品的折扣空间是7-8折,与KONO对比,且没有买一送一,是真正的消费升级,不是简单提升客单价,提高了UV价值。

3. 三个魔发匠(产品能力:★★★)

3.1 洗发水垂直类目有两款爆品,护发素有一款爆品

其中主打香味的柔顺款,和生姜成分的防脱款,月销量是8万和3.5万,主打蛋白修护的护发素也月销量是2万。很显然爆品的能力是绝对有的。

但令人不解的是该品牌产品的包装设计太次了,甚至是很丑的,且也是用老明星代言的方式做品牌背书。三款爆品的单价都在60左右,且不低。背后的原因还是用淘宝客高佣金拉销量,其他正常渠道购买的客户拉利润。

但这样的操作并不影响,这三款产品成为爆品的成功。

3.2 啫喱,弹力素,两个头发造型产品的爆品

完全想象不到,啫喱和弹力素,这两个产品的月销量也可以超过1万和2万。30左右的价格。

不像别的品牌会进入身体领域,反之它进入的是头发造型领域,且还能打造两款爆品,不得不说,选品的能力还是不错的。

3.3 染发剂,发膜,发胶,喷雾,精油,都在持续布局爆品

尤其是染发剂,发膜,都应该是该品牌接下来重点要发力的产品类目。也与我们品牌的选择有很多的相似性。

3.4 三个魔法匠,虽然与三谷一样,产品能力都是三颗星,但本质完全不同。

三谷是完全自己打造爆品,而三个魔法匠是选择爆品。它卖的产品别人也在卖,但它卖的最好。

4. 有情(产品能力:★)

4.1 有且只有一款生姜防脱的洗发水的月销量可以做到10万。

正常的售价是70元,很丑的外包装,一定是淘宝客的动作,是纯粹做上去的销量,而不是正常的销售路径。

但这个数据也从侧面印证了低端消费市场的存在,他们对防脱产品的需求是多么的强烈。

天猫作为一个中间平台,竟然可以让这样的品牌出来,且赚到钱,真是不敢恭维,变相的鼓励一个非良性竞争的市场环境。

4.2 啫喱,精油,洗面奶,面霜,乳液,爽肤水都一般。

9个品牌中,它是唯一一个从头部做到面部的品牌,让自己进入一个高度竞争的市场,是太错误的选择。

并且27个SKU中,有且只有1个洗发水的爆品,其他全部失败。只能证明该品牌的选品能力,进入面部市场,更是如此。

5. 滋源(产品能力:★★)

5.1 滋源开创了无硅油洗发水的定位,且引领了整个行业的无硅油发展。

自己成功的定位不容易,更能带动整个市场的方向,就太难了。从另外一面,无硅油的定位成就了滋源,是否也限制了滋源的发展呢?

5.2 洗发水垂直类目上的发展。

其中有两款爆品,生姜洗发水月销量1.5万,无患子洗发水月销量4万。生姜的成功有大市场的原因,但无患子的成分概念,只有滋源成功了。

但是其他成分,茶籽,氨基酸,玫瑰精油,都刚开始起量,拭目以待,滋源的打造中药成分爆品的能力。

5.3 免洗喷雾,精油,发膜,全在头部。

很显然这就是滋源定位的局限性,一面是限制了洗发水自己类目发展方向,一面是会将滋源限制在洗发水这个类目下,无法横向扩张品类,所以滋源在其他品类的扩张进行的小心翼翼。

这三个品类的数量反馈是一般,与其他品牌对比,比如三谷,滋源发展这三个类目是有一定的数据参考性,但作为一个中级别品牌,直到现在才出来,不进则退了。

6. 植观(产品能力:★★)

6.1 植物氨基酸的定位

有一个很明显的特征,在天猫上成长起来的品牌,发展到中和大级别的品牌,都有明显的定位。滋源的无硅油,植观的植物氨基酸,阿道夫的香味,霸王的防脱。

6.2 垂直洗发水的创新

以氨基酸成分为基础,做蓬松,控油,去屑,修护,柔顺不同功效的细分产品,虽然销量没有大的突破,都维持在月销量3000-7000。但很多产品在一个在细分类目下,过多的产品的数量,造成了品牌内的相互竞争。

第二阶段,用金盏花复制科颜氏打造了金盏花洗发水,作为一个新品销量是不错的,但是其他植物成分的添加,比如,樱花,桃子,尤加利都没有太成功了,甚至还有榴莲,事实证明太小众了。

基本上可以看出了植观洗发水升级的方向,用植物添加塑造新的概念,目前来看是艰难的,取决于这个植物的消费者接受程度。

6.3 沐浴露和发膜,

这两个类目,植观做的还可以,有金盏花的沐浴露,牛油果的发膜,这两个是好的产品方向,没有脱离植物的概念,跨类目的应用,在视觉上也符合新媒体渠道的曝光。

这一点的成功可以复制和扩大,但对于这个植物的选择,需要慎重。

6.4 洗发奶,消毒水,爽肤水,跨度太大。

除了有情,也只有这个品牌『勇敢』地从头部到了面部,个人觉得不是一个正确的决策。因为类目差异较大,植物氨基酸的概念可以使用,逻辑合理,但能不能在高度竞争中取胜就是关键了。

7. 卡诗(产品能力:★★★★)

7.1 垂直在头部,洗发水,护发素,精华,发膜

没有任何身体,面部,造型类,别人是从头部往上做啫喱,慕斯,但只有卡诗,往下做,做头皮清洁,精华。这就是专业,需求一定有,别人不敢做,它做。

7.2 垂直在洗发水类目上

成分上氨基酸,玻尿酸,蛋白,不同成分主打不同功效,发丝丰盈,修护强韧,滋养干枯。

卖的最好的是多重功效的综合款,控油不油腻,240的单价每月销量2万。中国的高端消费市场绝对存在,利润高,竞争对手少,品牌过的很舒服的。

7.3 精华,洁净膏

这两款SKU的产品有特殊的意义,那就是头部护理发展趋势,从头发往头皮走,从普通往专业性走。

用洁净膏清洁头皮,用精华修护头皮,头皮健康,头发才能健康。

7.4 没有明确的定位,完全没有折扣,没有任何约束,包装颜色的使用。

这才是品牌,原价和售价没有任何折扣。

成分层面上氨基酸,玻尿酸,蛋白,一切服务产品,不受成分的约束。

黄色,白色,黑色,紫色,橘色,金色,不同颜色的包装代表不同的功效,这个很值得学习。

8. 阿道夫(产品能力:★★)

8.1 香味洗发水,生姜,茶麸健康,无硅油洗发水。

阿道夫在洗发水领域还在继续创新,努力在改变,改变用户对阿道夫既定的只有香味持久的认知。侧重的方向开始向防脱功效,向头皮护理,向健康的路线上走。至于是否可以成功,拭目以待。个人感觉难度很大,一面是定位认知,一面是阿道夫的负面效应。

8.2 沐浴露和身体乳,与套装的意义。

阿道夫的沐浴露和身体乳的销量正在增加,但不是单品销售走的量,而是与洗发水的套装组合走量,提升客单价,联动的销售。

洗发水和护发素的套装,洗发水和沐浴露的套装,其中的套装爆品的月销量都可以突破1万和2万。这就是阿道夫销售的特点,数量为主,促销为主。

8.3 精油,焗油宝

除了主要的洗发水,护发素,沐浴露,阿道夫也尝试从其他细分的类目补充自己的产品线,比如,精油和焗油宝。

9. 霸王(产品能力:★)

9.1 霸王,曾经的辉煌,防脱育发系列洗发水,营养液,育发液

生姜和中草药的月销量还维持在2万和1万,营养液和育发液虽然独立销量一般,但是与洗发水一起组合搭配的套装也是不错的,即搭配完善的产品体验又提高客单价。

9.2 从防脱领域走到强健发根,去屑止痒,控油去屑,

价格上从高价走向低价,功效上从专业走向普通,产品方向上犯了极大的错误,原阵地在被人在打击,自己主动放弃防守,反而进入新的阵地,还是别人已经侵略过的荒地。不可思议的产品战略错误。

9.3 牙膏,啫喱,沐浴露,弹力素,发蜡

这些小品类的横向扩张,更是错上加错,全部不是专业产品,都是低价。完全参考别的品牌的产品路径,没有坚守自己的战略定位方向。品牌的全线失败早晚会来。

二. 分析结论

1. 卖什么?

产品是基础,产品为王,是绝对正确的真理。

头发( 洗发水,护发素,发膜,精油)

头发造型(发胶,发蜡,啫喱)

头皮( 清洁膏,精华)

身体(沐浴露,身体乳)

面部(面霜,乳液,爽肤水)

以洗发水为基础,有两条线是正确的,从头部到身体,从头发到头皮,其他的两条线错误,从头发到造型,从头发到面部,都是极度危险的。

考量两个原因:一是类目之间的关联度,二是该类目的大小,是否已经有成熟的品牌。

面部市场的竞争激烈且有成熟的品牌认知。造型和身体都没有成熟的品牌。头发的基础是头皮市场,且又没有品牌认知,所以头皮护理是一个极好的蓝海空白市场,卡诗抓的就是这个市场。

2. 怎么卖?

价格带的定位很重要,常规活动形式也重要。

卡诗绝对是0折扣的高端市场,三谷和滋源的价格带和折扣7-8折也很漂亮。植观的原价和售价差距大,折扣竟然是3-4折。其他品牌走的是低价策略,高中低市场,大家各自相安无事,各玩各的市场。

KONO的全店铺卖一送一,单品走量,是淘系的打法,绝不要完全学习,学习的对象应该是三谷,从产品侧就要打中端市场100-150左右。以此定价的基础是中产阶级的消费升级。