最近身边的人都被一只叫作”诺安成长混合”的基金伤得不轻,也有人暗自窃喜,自己在这只基金盈利了10%的时候已经止盈了。

那么基金如何才能聪明的卖出,不但不会让收益回吐,还能让自己赚更多的收益呢?

其实对于止盈一直以来都是一个非常难以把握的问题。

我们或许无法卖到基金的最高位,但是我们却可以按照相对的纪律来做止盈。

其实我们可以根据不同的基金,给予不同的止盈点,这样止盈就简单多了。

目前市面上的基金品种有货币基金、债券基金、混合基金、指数基金、股票基金。

除了货币基金收益稳,几乎没风险以外,其他基金都有风险且风险不小,需要根据历史收益来做出正确的止盈。

债券基金又分为纯债基金和偏债基金。

纯债基金的重仓股全部为债券,风险比较小,但收益也不高。

一般纯债基金平均年化收益率在4%-5%之间,那么止盈点可以设置在4%-5%之间。

但因为纯债基金本身风险非常小,只要不是急需用钱,都可以不用止盈。

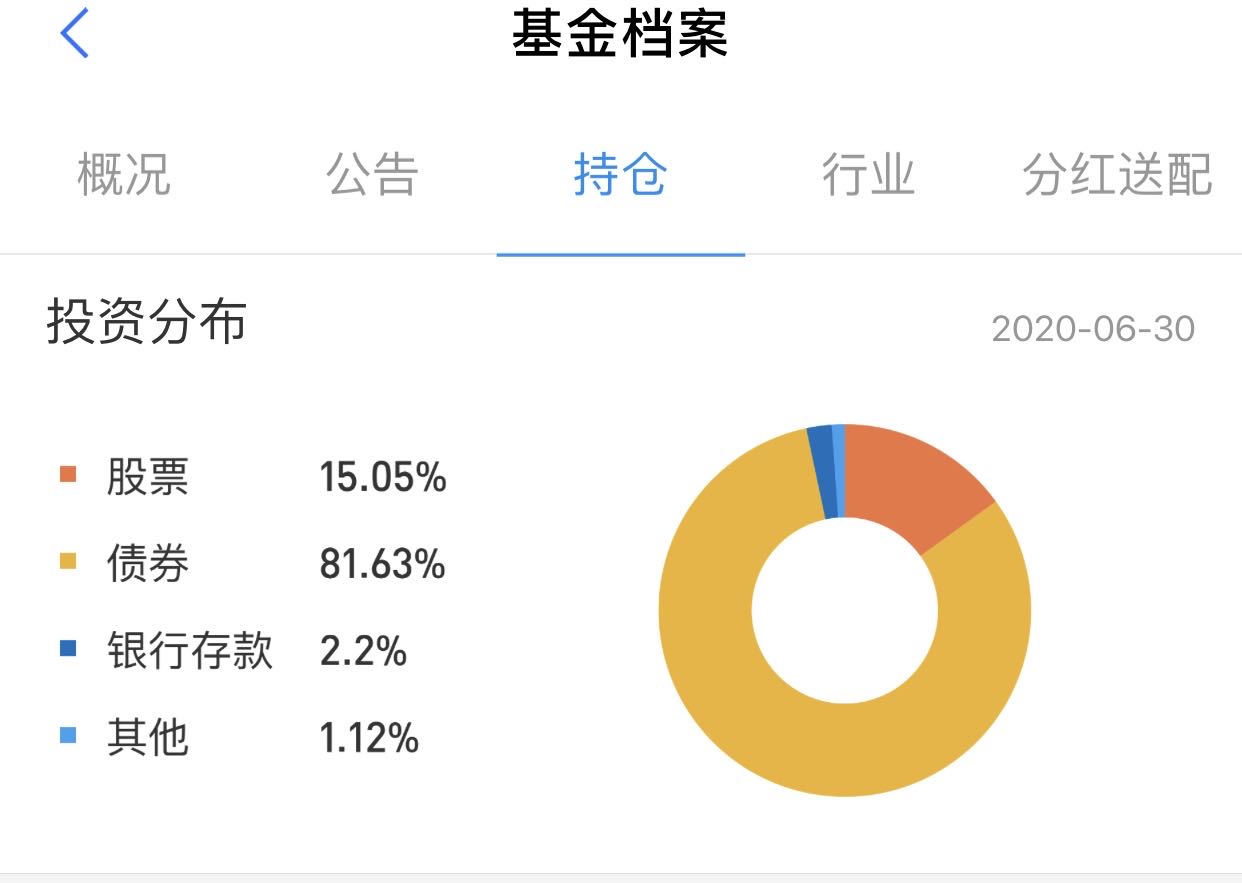

偏债基金会有10%以上的股票占比,风险比纯债基金稍微大点,平均年化收益率在6 %-8%左右。

假如你投资偏债基金的本金比较大。

10万以上还是需要止盈的,比如在7月份那波大涨行情中就可以止盈一部分。

避免后面因为股票波动,导致基金亏损,有些偏债基金的最大回撤10%以上,对于债券基金这个回撤相当大了,一定要学会止盈。

混合型基金80%以上为股票,20%以上为债券,但有些混合基金可以灵活配置,比如5:5分,7:3分,这种混合型基金风险略低。

平均年化收益率在10%-15%左右。

那么作为混合型基金,我们的止盈目标便可以设置为10%-15%左右。

当然这还只是简单的止盈方法,假如想赚更多收益,就需要根据市场行情而定。

比如牛市,当牛市来临时便可以按照“321”的方法来止盈,也就是说牛市初期混合型基金的年化收益率可以设置为30%,中期可以设置为20%,末期可以设置为10%。

比如,诺安那只基金我们在最近大盘处于3300点以上,也可以说是结构性牛后期,收益率为10%的时候就收手,自然就不会亏损那么多了。

指数基金的止盈方法就更简单了,可以用估值结合百分位来做止盈。

比如我们常见的宽指基金沪深300、 中证500、上证50、红利指数、创业板指。

创业板指最近回调厉害实际上和它前期涨幅太大,泡沫太多有一定的影响,高估去追创业板的结局便是做了人家的接盘侠。

所以指数基金的止盈点就非常简单了,指数刚进入高估,百分位对应80%的时候止盈盈利部分,对应90%的时候止盈本金的一半,对应100%的时候止盈本金的全部。

你可能会说,高估的基金继续涨,低估的基金一直不动,自己还想买入高估基金怎么办。

比如白酒即便是高估了,但收益率依然不错,而银行虽然处于低估,但最近收益率也就一般。

这个时候你要买入白酒基金,可以等白酒基金回调以后买入,买入以后的止盈点设置为10%,达到10%止盈,避免再次回调让收益回吐。

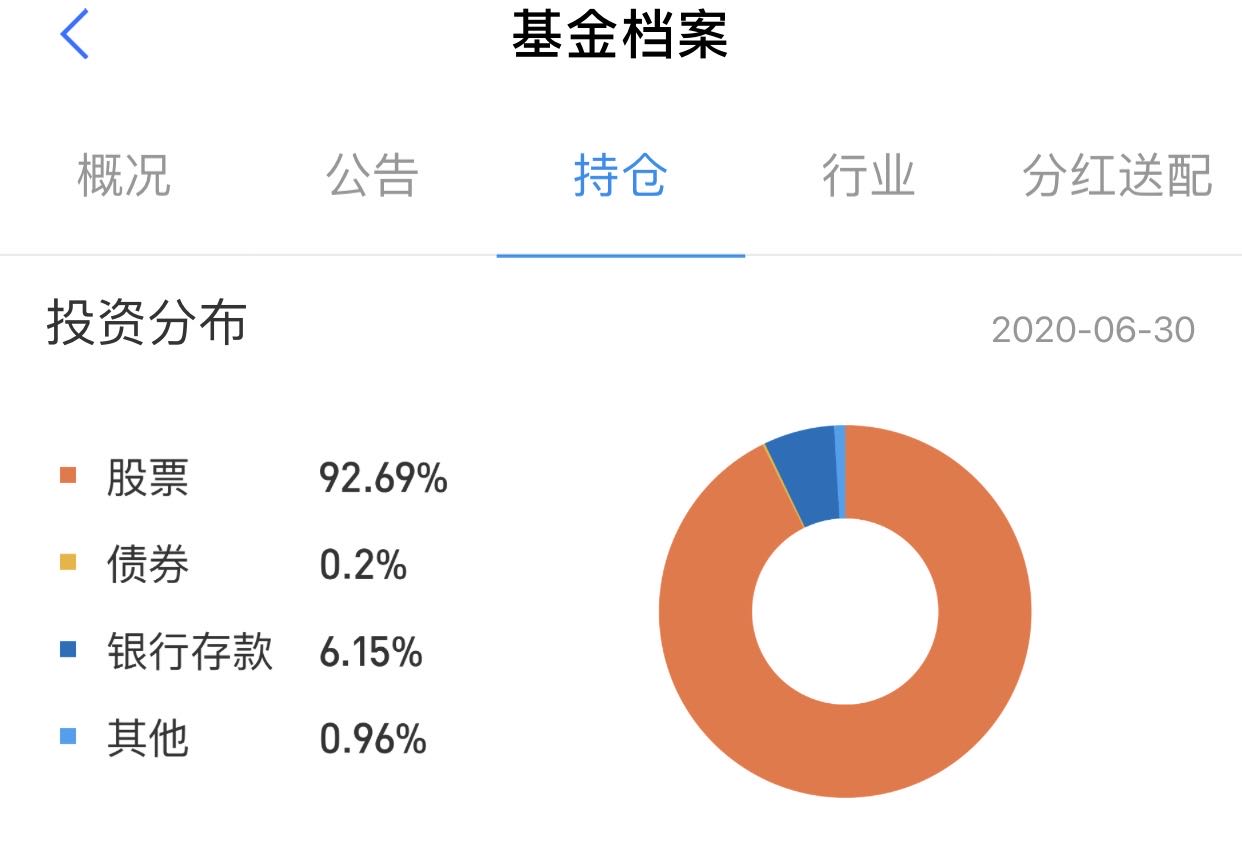

股票基金是所有基金当中风险最大,但收益最高的一种基金。

因为它的重仓股全部是股票。

股票基金应该如何止盈呢?一般股票基金平均年化收益率在20%以上,那么止盈就可以设置为20%。

当然同样也是最简单普通的一种止盈方法,想要赚更多收益,那么还可以根据股票基金对应重仓的股票是否高估来决定。

比如,重仓股大多数为医药或者消费股票,那么止盈时可以参考医药、消费板块的估值来决定,达到高估以后便可以开启止盈。

其实止盈的路有千万条,关键在于人性的贪婪,没有及时止盈大多数情况下是因为投资者在明明已经知道要止盈的情况下,追求更高的收益,最后因为回调导致自己颗粒无收。

止盈,只要事先就已经在你的心里种下来了,那么就不会那么难。