文丨地产三哥

近日境外传言,市场监管部门对贝壳找房进行反垄断调查,贝壳迅速辟谣。

按照市场总局的处罚标准,第一、是否处于市场支配地位;第二、是否滥用。

按照上述标准,我们深度分析贝壳和房地产中介市场。

本文主要探讨各家的市场地位和商业模型。

房地产中介,分为新房和二手房和租赁。本文只看新房和二手房交易。

2020年,全国新房销售额17.36万亿(国家统计局),全国二手房销售额7.3万亿(贝壳研究院)。

2020年,贝壳找房新房交易额1.383万亿,市场占有率7.97%;二手房交易额1.94万亿,市场占有率26.6%。

新房和二手房总的来看,贝壳的市场占有率13.5%。

交易额排名第二的是中原地产,2020年度GTV为9796亿元,但是中原集团的1/3的佣金收入来自于香港市场。

因为中原集团没有上市,公开披露的信息较少,其中内地的交易量、新房和二手房的占比不清楚。总的来看,考虑到香港的交易额,中原地产的市占率3%-4%。

(部分新房代理通过经纪交易,故份额有重合部分)

我爱我家、易居、世联行的排名紧跟其后:

我爱我家侧重于基于自营的二手房交易,也参与新房销售。我爱我家的GTV约4000亿元左右,二手房和新房产生的收入为52亿:17亿。

易居和世联行侧重于与开发商新房代理的合作。2020年度,易居GTV为5134亿元,其中新房代理交易额4056亿元;世联行新房成交3843亿元。

安居客侧重于提供针对经纪品牌和经纪人在线营销服务。

2020年12月,安居客收购了爱房,从事新房代理业务,2020年度新房的GTV为653亿元。

安居客的流量加持下,2020年在线营销服务收入78亿元,主要来自于:就二手房为房产经纪品牌及经纪人提供营销服务,以及为房地产开发商的新房提供广告及促销服务,因招股书中二手房交易额未见统计,故显示为零。

同样以线上市场为主的房多多,2020年度产生佣金收入的GMV为916亿元。

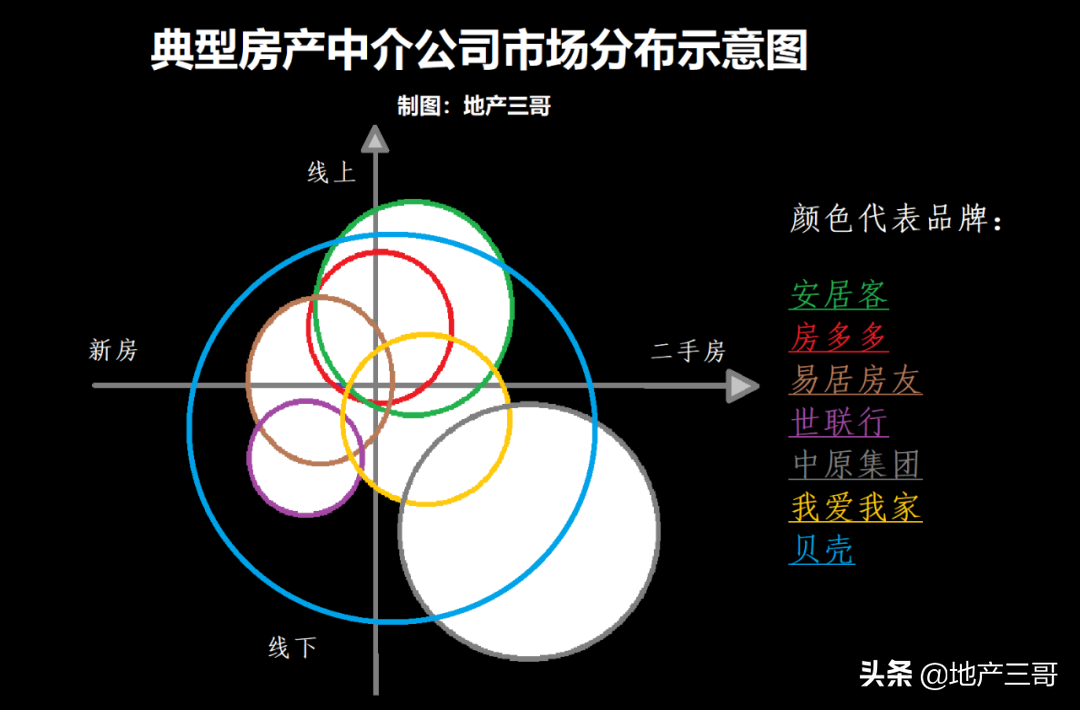

如果按照线上、线下、新房、二手房对房产中介市场进行坐标细分,那么各家品牌的示意图大致如下:

(示意图:只表示大概市场定位,不代表市场份额)

在安居客的商业模型中,在2020年12月份并购爱房之前,其收入来源主要是为经纪品牌和经纪人提供营销服务,为开发商提供广告及促销服务。

并购“爱房”之前,安居客没有佣金收入。

这种商业模式类似于平台型商业模式,如果打个比方,类似于不参与交易的淘宝。

在安居客2020年2月份依托收购爱房进军一手房代理的同时,2020年11月19日中原地产和房多多举办战略合作会,中原地产(中国内地)主席黎明楷直言,中原集团从直营起家,太过于重视利润,而不像其他品牌一样先做规模和GMV。

直到2018年6月,中原地产推出“原萃”,这是中原集团的加盟平台,定位“服务提供商”,提供顾问服务。2019年3月,在原萃之下,中原集团又推出加盟品牌“几亩置业”。

在这之前,中原地产只有直营的佣金收入。

如果打个比方,中原地产类似于自营的京东。

包括2018年4月贝壳平台出现之前的链家,其商业模式和中原地产类似。直营,获取佣金收入。

2018年之前,这是行业的两种截然不同的商业模式:一种是服务平台,一种是直营交易。

2014-2015年,房地产中介的O2O模式兴起,两种商业模式在互联网和资本介入下,试图往一起融合,但最终还是折戟,代表性的是爱屋吉屋和房天下。

曾被誉为房产圈的黄埔军校的搜房网转型为房天下之后,在2014年从服务转型介入新房、二手房交易,最终没能胜出,一些原来搜房在地区市场的总经理出走并带走大量经纪团,房天下也伤了元气,重回互联网媒体电商,截止今日,房天下尚未提交2020年度报告。

但是,这条路贝壳走通了。

2018年4月,贝壳找房成立,在大量的收购了一些区域性的强势经纪品牌之后,以链家和德祐为基础,贝壳平台成为自营和第三方的共同平台。

如果打个比方,贝壳类似现在的京东,既有自,就是链家,也有第三方商家。

显然,从贝壳的现状、安居客并购一手代理的爱房、中原地产与房多多合作深度介入房地产中介的服务和加盟来看,房地产中介的全产业链的进化方向是大趋势。

贝壳成功的案例在前,交易型和平台型商业模式相互融合的趋势不可避免。

规模之外,再从费率角度做一个横向对比。

很早之前,施永青说过,房地产中介费率是买家1%,卖家1%,加起来2%。但是在前些年房价持续上行的卖方市场,这个2%的中介费率一般都是加在房价里面,由买家出。

房产交易的佣金费率一般在2%左右。

先来看二手房经纪业务:

我爱我家、中原集团等未公开新房和二手房具体的交易量,我们仅能推断其整体的收费率:

再来看,链家二手房中介费率:

从二手房中介费率来看,链家高于其他品牌。

2020年度贝壳平台上,除了链家完成10119亿元二手房交易额之外,其他品牌完成的二手房交易额为9281亿元。

对这一部分交易额产生的贝壳平台收入,不包括其他品牌通过二手房交易产生的佣金,而只“包括平台服务、特许经营服务和其他增值服务的净收入。”在这里,贝壳是作为一个平台提供房源、客户、技术服务等产生的收入。

2019-2020年,贝壳平台对其他经纪品牌二手房交易额收取的服务费率0.34%、0.32%。

如果照此计算,安居客2020年度提供的营销服务收入78亿元,对应撮合的交易额可能也接近2-3万亿元。

但是安居客没有线下门店。

贝壳给第三方的服务,看似只是从房产经纪市场的营销和技术服务市场切走了一块蛋糕,这块蛋糕只有30亿元,很小。

但其对线下经纪品牌和经纪人的影响和管控,才是让竞争对手必须要组织“反贝壳联盟”的直接原因,尤其是在新房经纪业务勃发的2018年之后。

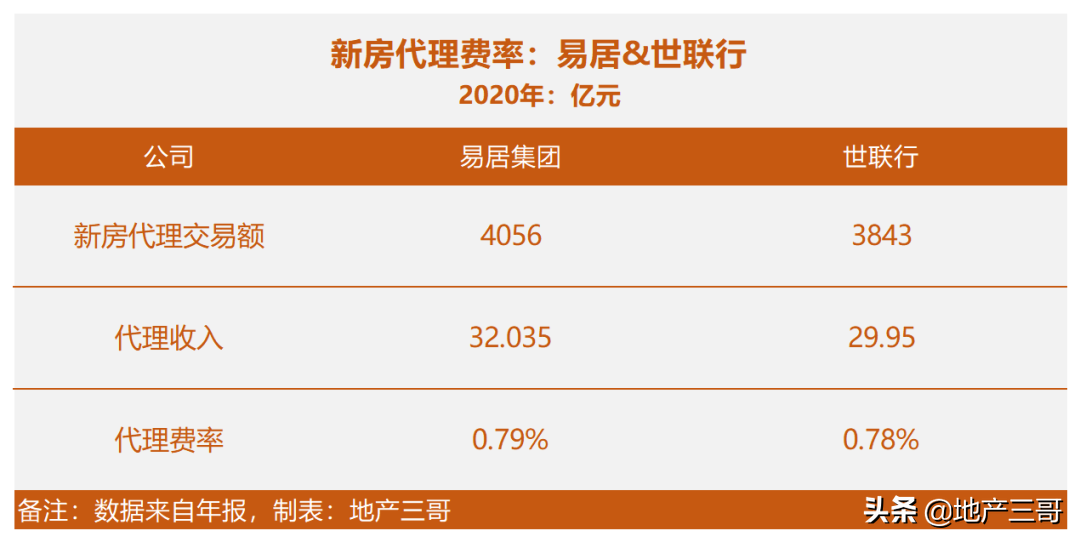

新房代理来看,以易居和世联行的数据:费率约为0.78%。

从贝壳的新房费率来看:

代理费率0.78%和正常2.0%的佣金费率加在一起,这个数字和贝壳的新房佣金费率接近。

从费率上看,贝壳的新房经纪业务正在抢占早先的新房代理渠道,直接的利益相关方易居、世联行等新房代理商。

从成交额上看,贝壳上第三方新房经纪业务从2018-2020年贡献的交易额是1384亿元、5458亿元、11063亿元,三年九倍的增速,贝壳迅速抢占了新房经纪的市场份额,直接的利益相关方是中原地产、我爱我家等线下经纪商。

此外,强有力渠道也让贝壳对房地产开发商形成了更强的话语权,尤其是中小开发商,所以才有了2019年“挟渠道以令开发商”的事情。

从房产经纪产业链来看,房产中介行业可以获取的收入包括:

1、交易前的引流到营销、技术等服务收入;

2、交易中的佣金收入;

3、交易后的金融装修等服务收入。

从交易标的来看,从一手房、二手房。最终的标的是房子。

从交易上下游来看,一手房交易上游面向开发商,下游是购房者。二手房面向交易双方,他们都可能是一手房的购房者。上下游都绕不开的环节是经纪人。

房子和经纪人是整个行业中最底层的关键词。

左晖之所以能被别人记住,是因为他开拓了行业标准,这个标准是真房源和基于ACN的经纪人利益分配机制的率先推出。

链家之所以在房地产中介扩张中能够胜出,也是因为直营的链家逐步解决了这两个问题,从而能够在平台上复制。

常识来说,这种高标准的服务、强管控的流程,意味着更高的运营成本,所以链家的佣金费率也必须高。

因此,对于贝壳的商业模式,2017年之前稳居行业第一把交椅的中原地产的大佬施永青在2018年贝壳成立的时候评价过,“贝壳这个故事不好讲”。

2017年是新房代理商世联行的巅峰,2018年开始,新房慢慢也不好卖了,新房经纪市场勃发,生逢其时的贝壳把链家的自营交易和服务平台融合,手握经纪人的贝壳自然享受到这一波红利,强化了标准和规模两个门槛。

利益面前,竞争博弈,进化趋同。

安居客收购爱房做新房交易;

线下的中原和线上的房多多合作;

4月28日,易居增发新股,周忻、阿里巴巴、云锋基金分别认购10亿、9.9亿、5亿港币,同时向阿里巴巴增发股票18.6亿元的形式收购阿里持有的天猫好房85%的股权。

所有的动作都是融合,把平台和交易融合。

如何更好的融合平台和交易?

虽然贝壳的成功案例在前,但在友商看来,贝壳对加盟经纪商的“强管控”是个缺点。

在安居客的4月8日的招股书中:

“艾瑞咨询于2021年展开的调查显示,大部分经纪品牌和开发商在选择房产信息和交易服务平台作为其合作伙伴时,将开放性作为主要因素。

• 59%经纪品牌与房产服务平台合作时,倾向于保留其业务运营控制权;及

• 94%开发商希望在新房交易平台行业有更多竞争和选择。”

这只是姚劲波朋友圈反垄断的另一个版本。

安居客的招股书是4月8日递交给香港联交所的。

在易居房友的网站上也有更细致的表述:“不占用门店现金流的产品、脱离强管控”。

房地产开发行业融资快速收紧,开发商只能加快销售。

房地产市场正快速的从卖方市场向买方市场切换,房子越不好卖,渠道的作用也就越大,渠道的费率和交易额都会增加。

大的开发商开始加强销售体系建设或者自建渠道。

万科的市场营销与销售人员从2018年的1140人增加到6155人;

恒大房车宝集团近期向同策咨询派驻管理层人员,同策是一家以新房策划代理业务为主的公司。房车宝由恒大与全国152家中介机构在2020年下半年重组成立,2020年GTV1.2万亿。

原先的平台、经纪商、代理商纷纷开始转型融合:

安居客切入新房;线下的中原集团和线上的房多多合作;

易居100%控股的天猫好房的目标是三年做到500亿元的营收,按照2.5%的综合费率,平台的GTV要达到2万亿。

互联网+经纪人、新房+二手房、自营+平台,是房地产经纪行业的关键词。目前市场上,把这六个关键词组合的最好的是贝壳,这中间的根本原因是分利,贝壳的经纪人的利益链接做得更好。

当开发商、经纪商、代理商的商业模型经过博弈,进化趋同后,尤其是当房地产交易的流动性受到监管压力时,贝壳的机会和挑战无疑比之前更大。

贝壳的商业模式走通之后,施永青公开表示:“他们现在很成功,我不会否认事实的。”

左晖去世之后,作为前辈的施永青评价也很高:

“左晖是一个值得敬佩的人,他推动了行业的进步……,他是一个有理想的人。”

遗憾的是,左晖不能带领贝壳在下一步更激烈的竞争中搏杀了